Gate Research: Аналитика Web3 за июль 2025 года|Рост активности на блокчейне Ethereum, значительный приток капитала в WorldChain

Аннотация

- Торговый объем Ethereum достиг исторического максимума; Solana и Base лидируют по ончейн-активности и количеству транзакций — благодаря приложениям с высокой частотой операций (xStocks, платежи в стейблкоинах), что подчеркивает усиливающееся расслоение экосистем публичных блокчейнов.

- Ethereum сохранил лидерство по чистым притокам капитала среди публичных сетей, в то время как WorldChain вырвался на второе место благодаря эффективному привлечению инвестиций, интеграции cross-chain и бурному росту экосистемы, построенной на World ID, став самым обсуждаемым новым блокчейном месяца.

- В условиях консолидации цен Bitcoin его реализованная рыночная капитализация обновила исторический максимум, отражая стабильные притоки капитала и усиление рыночной структуры; вместе с тем увеличение интенсивности фиксации прибыли и рост доли краткосрочного предложения сигнализируют о нарастании давления на продажу и возросших ожиданиях волатильности.

- LetsBonk.fun опередила Pump.fun по итогам июля и заняла первое место среди платформ запуска мем-токенов на Solana — благодаря проектам-локомотивам (USELESS), прозрачной модели распределения дохода и стремительному росту пользовательской активности.

- ENA закрепил лидерство в секторе стейблкоинов за счет взрывного роста USDe, программ обратного выкупа и институциональных альянсов. Краткосрочные разблокировки могут повысить волатильность, но прочные фундаментальные показатели поддерживают устойчивый потенциал роста на средне- и долгосрочную перспективу.

Обзор ончейн-аналитики

Обзор ончейн-активности и движения капитала

В дополнение к оценке совокупных ончейн-потоков капитала мы выделили несколько ключевых показателей ончейн-активности для анализа реального уровня использования и вовлеченности внутри разных блокчейн-экосистем. В качестве индикаторов рассматривались суточные объемы транзакций, комиссии за газ, число активных адресов и чистые потоки через кроссчейн-мосты, что позволяет зафиксировать поведение аудитории, степень загрузки сетей и мобильность активов. По сравнению с простым анализом притоков/оттоков капитала, такие нативные данные дают более полную картину структурных изменений в экосистемах блокчейнов и позволяют выявлять устойчивый пользовательский спрос и рост — что критично для определения сетей с потенциалом долгосрочного развития.

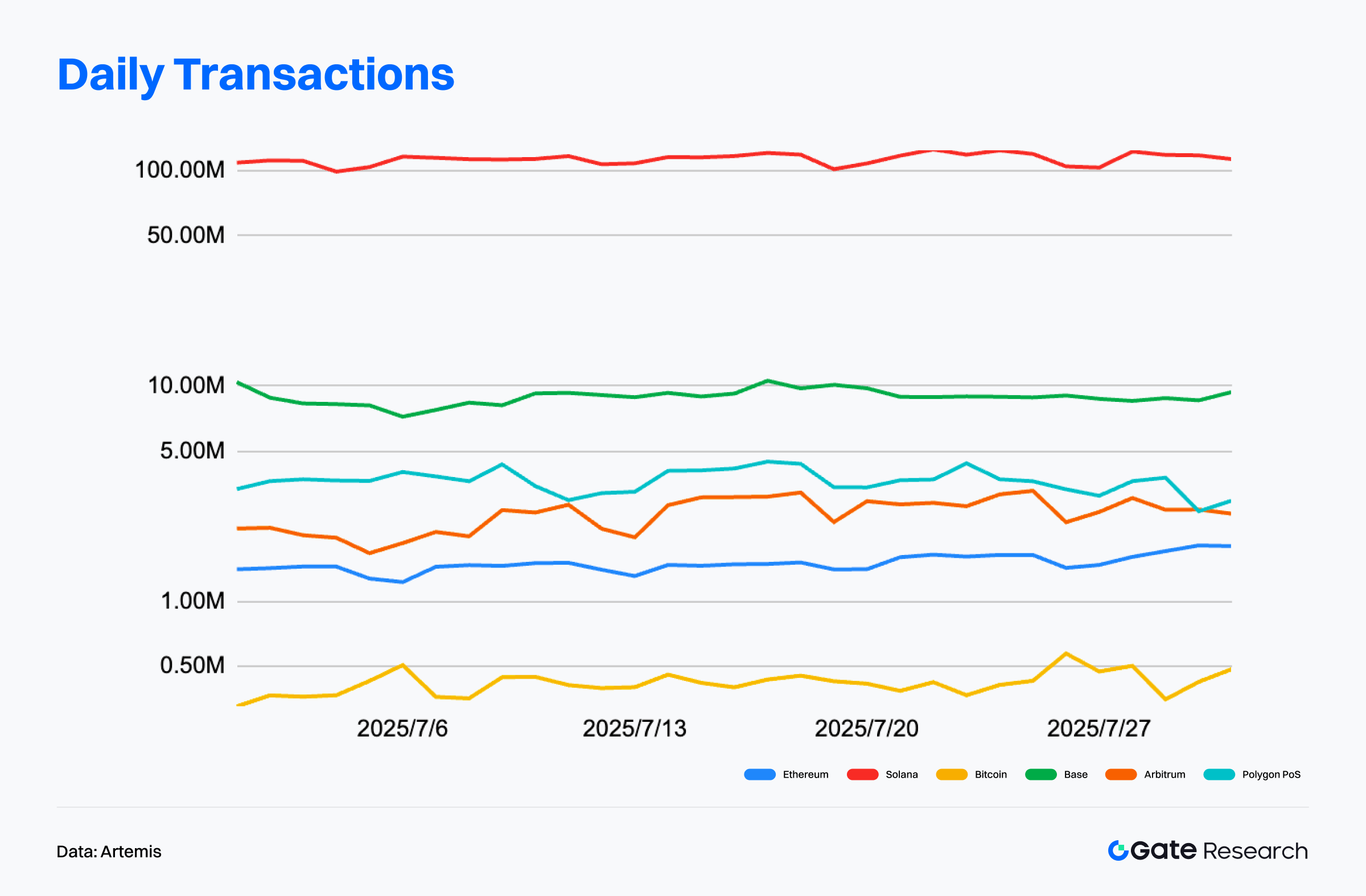

Объем транзакций: Ethereum — новый рекорд, Solana и Base — лидеры по частоте взаимодействий

Artemis сообщает: на 31 июля 2025 года Solana обработала примерно 35,3 млрд транзакций за месяц и сохранила уверенное лидерство среди крупнейших публичных сетей. За июль объем транзакций вырос примерно на 30% по сравнению с июнем. Помимо высокой частоты микроопераций, существенный вклад внесли токенизированные активы (xStocks) и эирдропы, что дополнительно стимулировало спрос на ончейн-операции. Суточный объем держался стабильно в диапазоне 90–100 млн, волатильность была низкой, что свидетельствует о сильной вовлеченности и фиксации аудитории внутри Solana.【1】

Base — второй по объему с 2,78 млрд транзакций, лидер среди Layer 2. Среднесуточный объем — 9–10 млн, динамика стабильна, что указывает на поступательный рост нативных приложений. Структура транзакций в Base сочетает высокую частоту с глубиной использования, на что влияют нативные платежи в USDC, развитая DeFi-экосистема и институциональный переход инфраструктуры в ончейн.

Ethereum — пятое место, 46,67 млн транзакций за месяц, но это новый исторический максимум (+3,6% к предыдущему рекорду мая 2021). Скользящая средняя за 7 дней по суточным операциям также почти достигла исторических вершин — 1,64 млн, чуть ниже 1,66 млн мая 2021. На фоне роста ончейн-активности цена ETH к концу июля подскочила до 3 700 USDT, обновив многолетние высоты. Несмотря на больший средний чек транзакции, суточный объем закрепился на уровне ~1,5 млн, что ограничивается комиссиями за газ и переводом нагрузки на Layer 2.

Итак, Ethereum зафиксировал максимум за четыре года, а Solana продолжила доминировать по частоте транзакций и масштабируемости экосистемы. Base выделяется среди Layer 2 стабильной и поступательно растущей структурой. Обе сети демонстрируют устойчивость, вовлеченность пользователей и широкий спектр приложений, оставаясь самыми надёжными среди лидеров ончейн-активности. В целом, объемы транзакций всё более явно разделяют цепочки на «розничные сети высокой частоты» и «сети низкой частоты, но высокой стоимости операций».

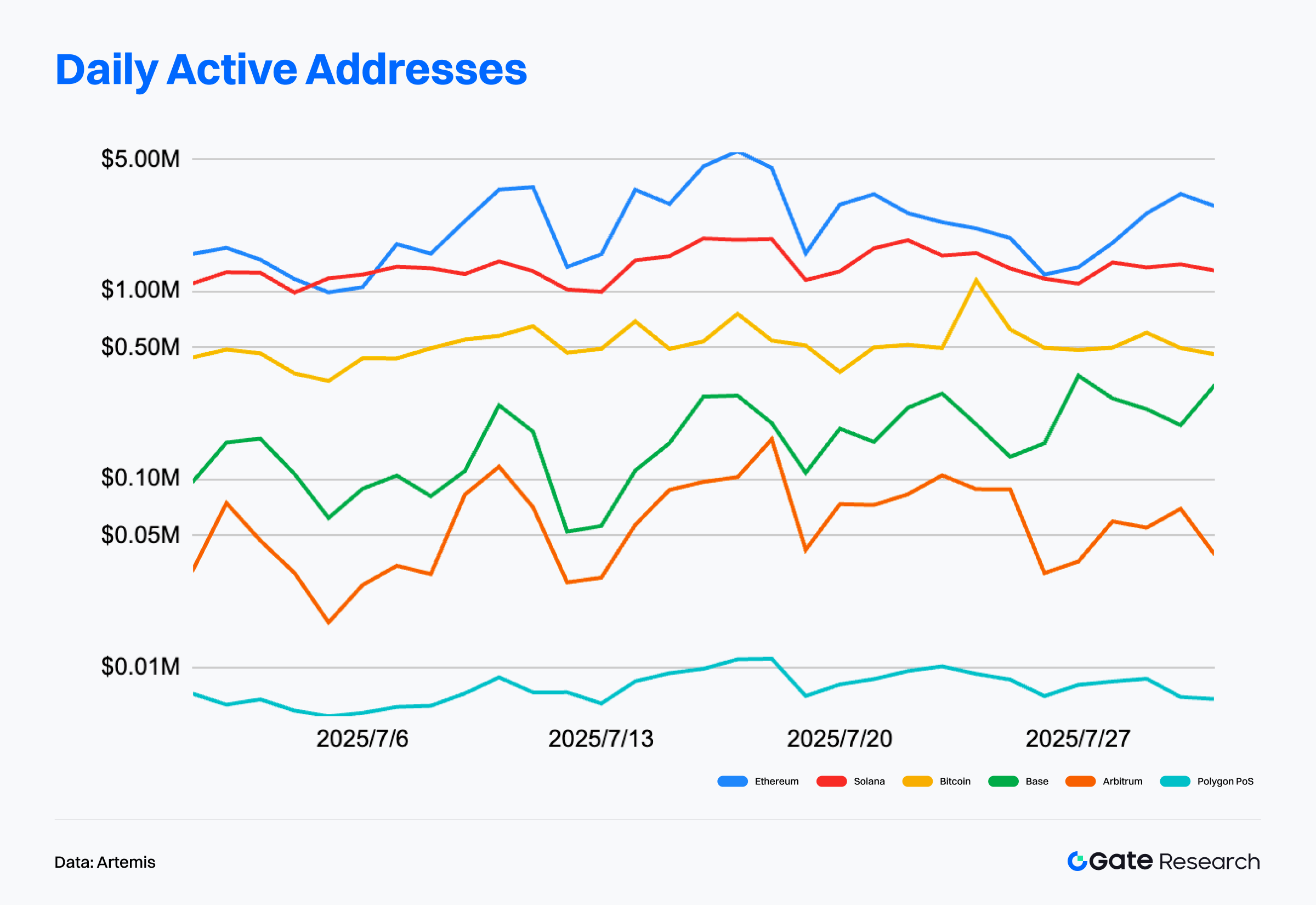

Активные адреса: Solana — 4,42 млн в сутки, Base растет стабильно

По данным Artemis, на 31 июля 2025 Solana сохраняет уверенное лидерство среди публичных сетей — среднесуточно 4,42 млн активных адресов. Это чуть меньше июня, но далеко опережает все Layer 1 и Layer 2. Пользовательская база Solana постепенно смещается от чисто спекулятивной активности к реальным сценариям, ключевой драйвер — xStocks (токенированные акции Backed Finance), которые конвертируются в SPL-токены 1:1 и уже торгуются на Gate, а также могут использоваться в ончейн-DeFi. Это существенно расширяет утилитарную ценность токенов и закрепляет вовлеченность пользователей.【2】

Base — второе место, 1,44 млн активных адресов в сутки. Тенденция устойчива и указывает на переход от взрывного роста к структурному расширению. Драйверы активности Base: новые Dapp, рост платежей в USDC и институциональные взаимодействия — всё это превращает сеть в комплексную экосистему.

Ethereum и Arbitrum в июле показали более скромные цифры — 480 000 и 340 000 адресов в день соответственно. При этом у Ethereum ежемесячно наблюдается максимум — 17,55 млн уникальных активных адресов, рекорд с мая 2021. Высокие комиссии и пользовательские барьеры продолжают провоцировать миграцию в Layer 2, но анонсируемый запуск токенизированных акций eToro может перезапустить интерес — благодаря масштабной пользовательской базе и новым сценариям выпуска активов.

Таким образом, Solana и Base выделяются (соответственно на Layer 1 и Layer 2) по степени концентрации пользователей и притяжению экосистемы. Старые сети рискуют потерять часть аудитории без снижении порога входа и внедрения новых решений. Динамика активных адресов отражает не только текущую вовлеченность, но и будущие направления капитала и разработки, а структурные изменения в этом сегменте — ключевой показатель для стратегического мониторинга.

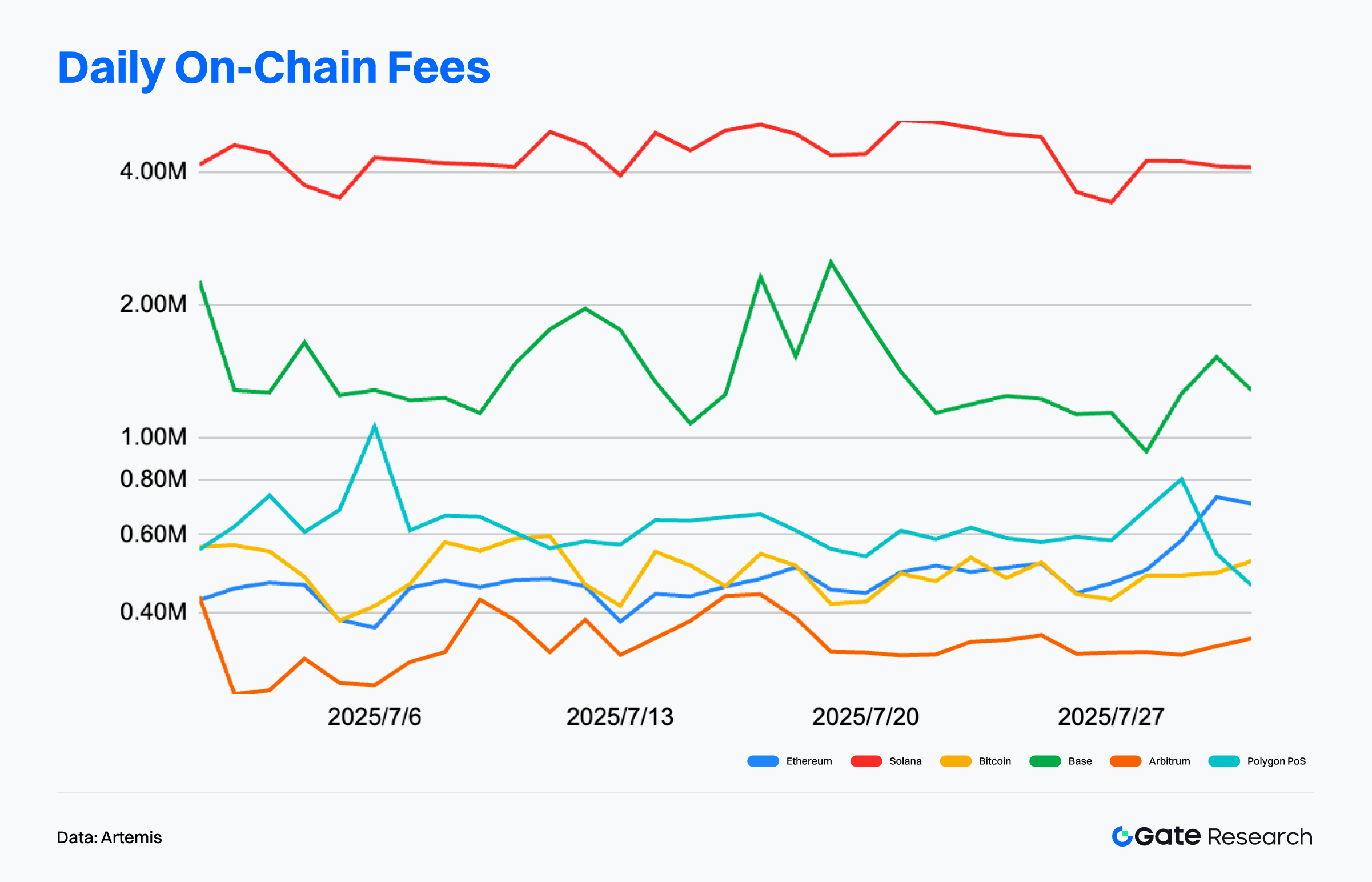

Комиссии: Ethereum доминирует в высокостойностных кейсах, Solana и Layer 2 — в микрооперациях

Artemis: на 31 июля 2025 года Ethereum — абсолютный лидер по доходу от комиссий ($74,28 млн за месяц), что подтверждает её главенство в транзакциях крупного объема, DeFi и расчетах NFT. Несмотря на меньшую общую активность, высокая плотность взаимодействий и среднее значение транзакции обеспечивают Ethereum ощутимое преимущество по генерации прибыли.【3】

Solana на второй позиции — $42,3 млн комиссий за месяц. Хотя индивидуальные комиссии минимальны, большая пользовательская база и бот-активность приводят к устойчивому росту доходности. Сеть выигрывает преимущественно за счет кейсов с большой частотой микроопераций — мем-токены, автоматизированный трейдинг, платежные сервисы.

Base и Arbitrum — четвертое и пятое место (доход $5,34 млн и $1,97 млн соответственно): Layer 2 начинают выделять собственные устойчивые потоки прибыли. Рост выручки Base связан с увеличением объема стейблкоин-платежей и использованием нативных приложений. У Arbitrum, несмотря на меньший масштаб аудитории, сохраняется высокая вовлеченность — как показатель внутренней силы экосистемы.

Вся текущая карта комиссионных доходов демонстрирует модель «двойного двигателя»: Ethereum закрепила лидерство в кейсах крупного капитала, Solana генерирует значительный доход за счет высокого объема операций, а Base и Arbitrum как Layer 2 показывают устойчивое развитие собственных моделей монетизации. В среднесрочной перспективе способность генерировать стабильный onchain-доход станет ключевым маркером экосистемной самодостаточности и потенциала токен-экономики.

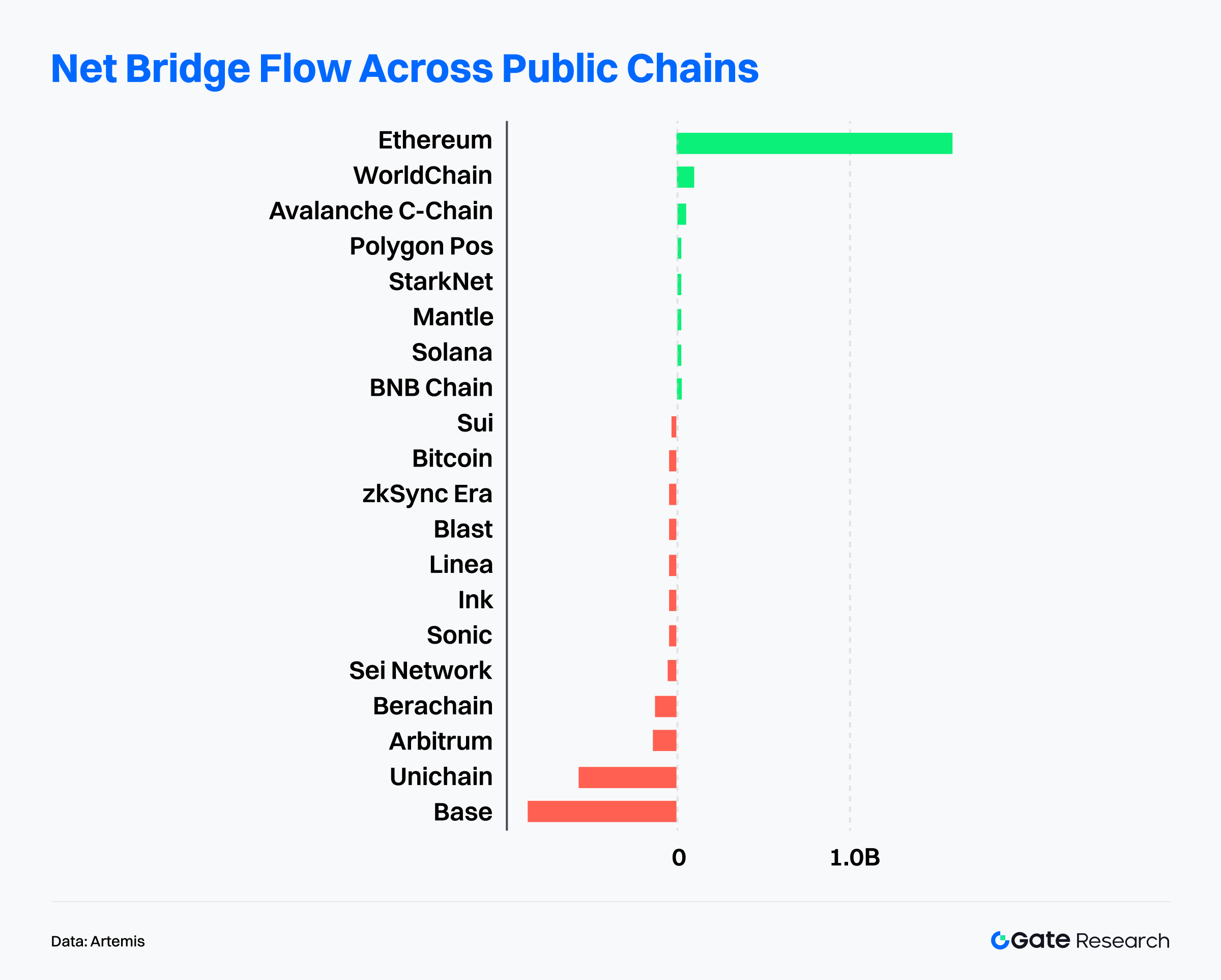

Движение капитала по публичным цепочкам: Ethereum — уверенное лидерство, WorldChain в центре внимания

Artemis фиксирует: Ethereum сохраняет доминирование по чистым притокам — $1,6 млрд за месяц, что отражает глубокую институциональную интеграцию и развитую экосистему. Новый сильный игрок — WorldChain: $113 млн чистых притоков, поддержанных интеграцией с основной сетью Ethereum. Такой результат позволил WorldChain обогнать Avalanche ($67,1 млн) и Polygon PoS ($43,7 млн), а сам проект стал самой обсуждаемой сетью среди новичков месяца.【4】

Base — заметный чистый отток $859 млн, рекорд среди публичных сетей в июле, что может отражать краткосрочную коррекцию, спад активности или завершение программ ранних стимулов. Серьёзные оттоки наблюдались также у Unichain (-$560 млн) и Arbitrum (-$132 млн), что подтверждает фазу повышения частоты арбитражных операций и ротации капитала между сетями и секторами.

Приток капитала в WorldChain обусловлен не только спекулятивной волной, но и расширением ключевой инфраструктуры. Главный драйвер — World ID: децентрализированный протокол идентификации на основе сканирования радужки, предоставляющий услуги верификации личности более чем в 160 странах. Уже подтверждено более 14 млн уникальных идентичностей, а общее количество пользователей превысило 30 млн — это значимое решение проблемы «человек против машины» для рынка ИИ.

В итоге: Ethereum остается основным хабом для капитала и институциональной активности, а WorldChain в короткие сроки формирует экосистему высокого потенциала с мощными сетевыми эффектами, устойчивыми притоками, ростом TVL на 43,55% и расширением возможностей World ID. На фоне усиления конкуренции среди публичных сетей ускоренное развитие WorldChain заслуживает пристального внимания — жизнеспособность сети, удержание пользователей и привлечение разработчиков станут определяющими факторами долгосрочной ценности проекта.【5】

Ключевые ончейн-метрики Bitcoin

На фоне активной ротации капитала между сетями Bitcoin, будучи базовым активом рынка, демонстрирует ряд структурных onchain-сигналов, указывающих на глубокие изменения в структуре спроса и поведения инвесторов. После достижения исторического максимума ($123 000 USDT) в июле, Bitcoin перешёл в фазу консолидации, и динамика капитала в сети стала особенно критичной.

Для анализа поддержки текущих уровней и рисков используются три ключевых метрики: Realized Cap и чистое изменение позиции, соотношение реализованной прибыли/убытков и доля предложения LTH/STH. Сопоставление этих показателей позволяет выявить структуру рынка, давление предложения и способность сети к поглощению капитала — это фундаментально для оценки будущих сценариев динамики цены.

BTC Realized Cap: исторический максимум, структура сети укрепляется

Glassnode: реализованная рыночная капитализация BTC превышает $1,02 трлн — это отражает поступательное укрепление структуры капитала и рост базы затрат у долгосрочных держателей. На графике (зеленая зона) показан процент изменения чистой позиции Realized Cap Net Position Change, он фиксирует приток нового капитала на более высоких уровнях. С конца июня динамика явно позитивная — это признак устойчивых притоков и структурного усиления рынка.

Несмотря на консолидацию спотового курса от $115 000 до $123 000 USDT, рост реализованной капитализации говорит о продолжении сделок на этих уровнях — без существенного давления на продажу. Это указывает на усиление долгосрочной уверенности держателей и стабильный институциональный спрос.

Показательным примером является крупная транзакция раннего инвестора — распределение 80 000 BTC через Galaxy Digital. Рынок смог поглотить эту сделку даже в условиях низкой ликвидности выходных, цены остались стабильными, что говорит о глубокой ликвидности и структурной устойчивости. Если притоки сохранятся, возможен структурный прорыв BTC уже в ближайшей перспективе.【6】

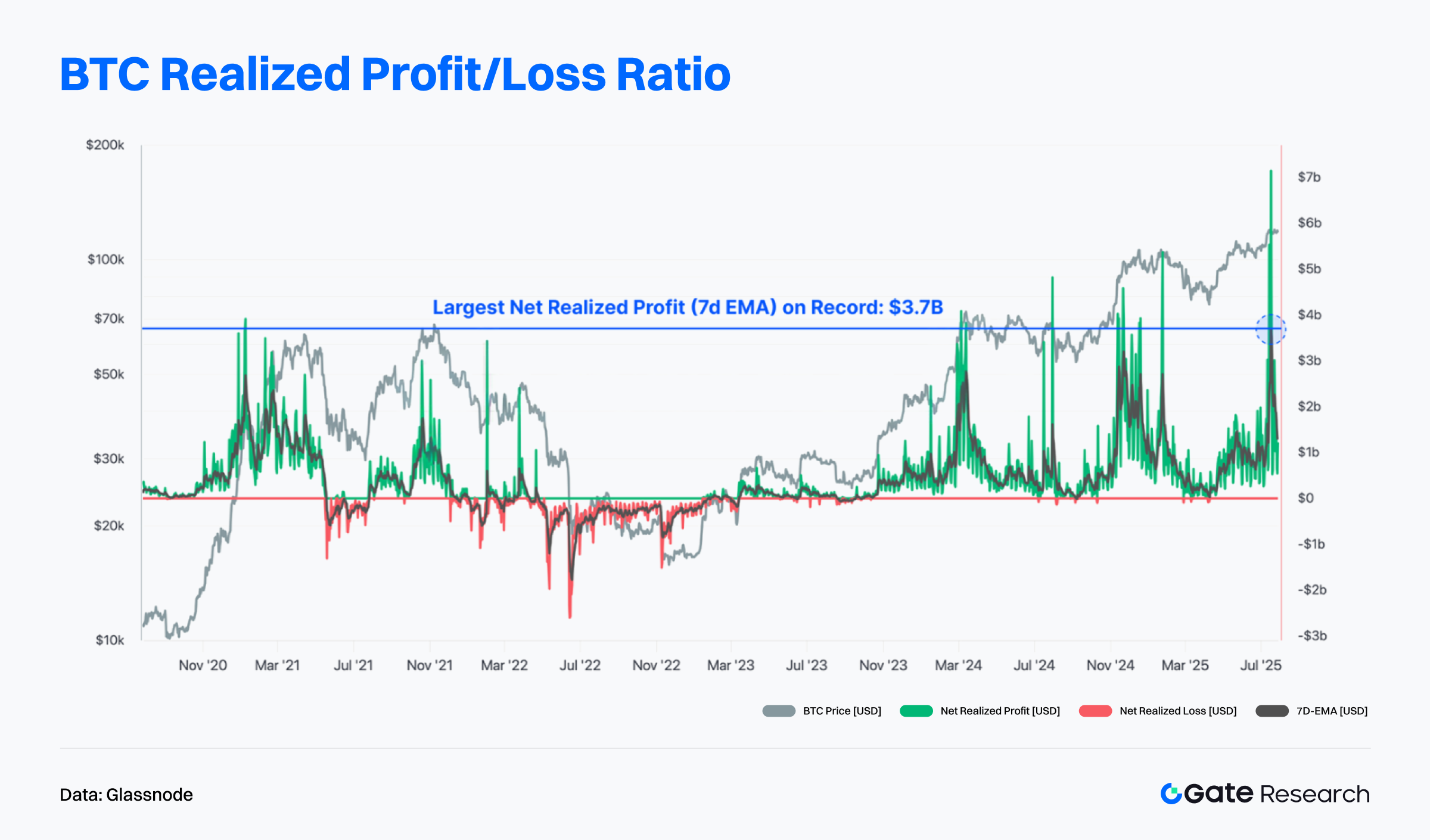

Распределение 80 000 BTC привело к резкому всплеску показателя Net Realized Profit/Loss — максимум $3,7 млрд. Флуктуация возникла до реальной продажи, что указывает на предварительное движение капитала. Первоначально этот транш BTC классифицировался как внутренний перевод, однако после передачи через Galaxy Digital операции были переквалифицированы как экономически значимые — то есть произошла фактическая смена владельца и переход контроля над активами BTC.【7】

Соотношение реализованной прибыли/убытков BTC: экстремальные значения, растущее краткосрочное давление предложения

Glassnode: в последнее время активность фиксации прибыли резко увеличилась, а показатель Realized Profit/Loss Ratio достиг экстремальных высот — реализованные прибыли в 571 раз превышают убытки, что встречается менее чем на 1,5% торговых дней. На графике видно, что этот уровень граничит с историческим максимумом и совпадает с консолидацией курса BTC на высоких уровнях.【8】

Это не всегда означает скорое достижение рыночной вершины. Исторически интенсивная фиксация прибыли сигнализировала о повышенном риске, но не приводила к мгновенной коррекции: в марте 2024 при росте к $73 000 аналогичный всплеск фиксировался на фоне продолжения роста, а в конце 2024 при пробое $100 000 — после пика курса цена выросла до $107 000 перед разворотом.

В итоге, агрессивная фиксация прибыли обычно указывает на повышенный риск рынка, но коррекция цен происходит с лагом — краткосрочно давление предложения увеличивается, но рынок требует времени для поглощения объема перед значимым изменением цены.

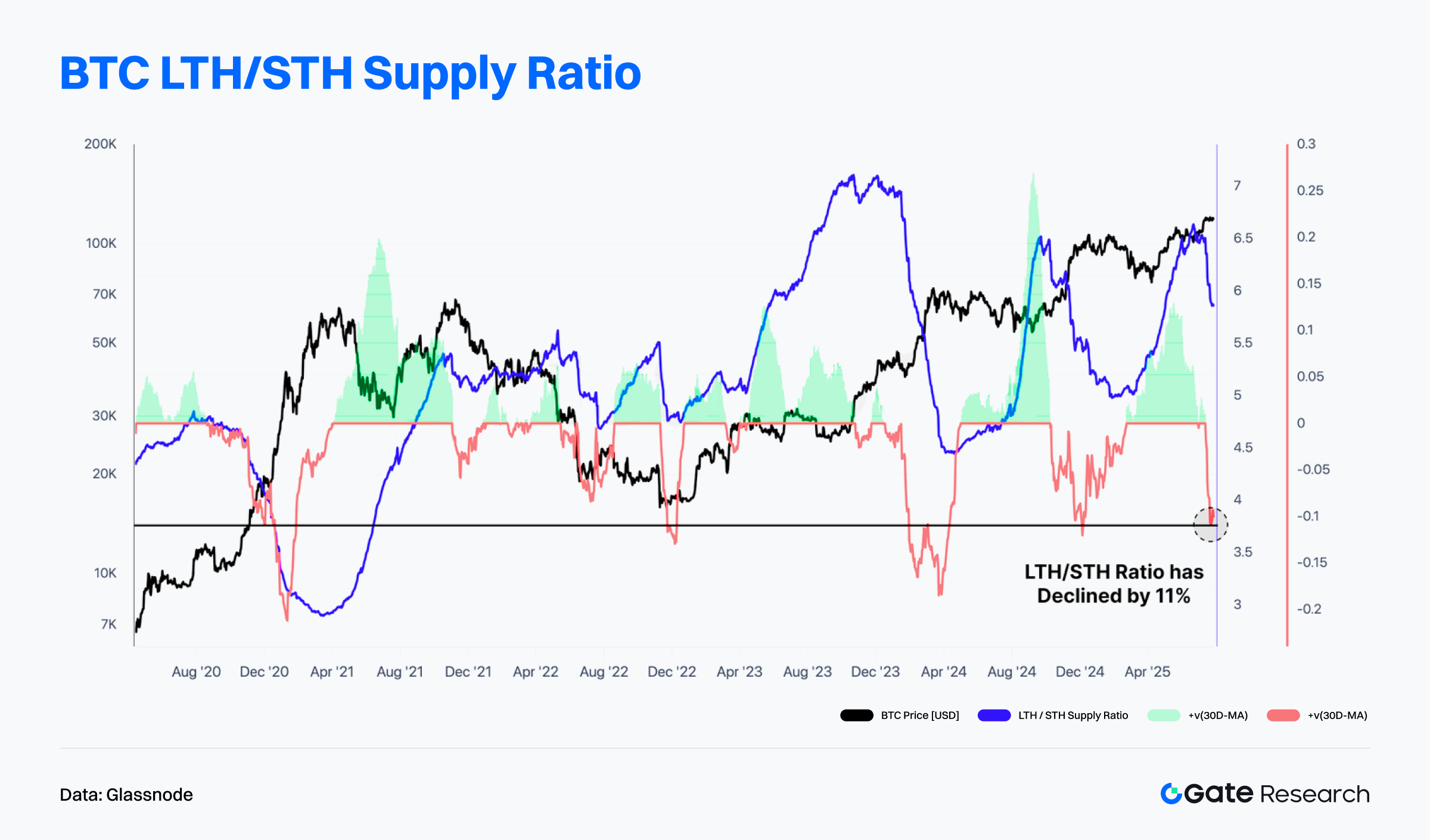

LTH/STH BTC: сокращение доли долгосрочных держателей, рост краткосрочного предложения — усиление волатильности

Glassnode: коэффициент предложения долгосрочных к краткосрочным держателям (LTH/STH) снизился примерно на 11% от пика — это отражает рост краткосрочного предложения (часть долгосрочных инвесторов фиксирует прибыль, а новые игроки покупают на высоких отметках).

Структурная перестройка характерна для резких ценовых движений и локальных максимумов — происходит ротация владения активами. Такая динамика усиливает краткосрочную волатильность и свидетельствует о росте рыночной активности.

【9】При этом коэффициент LTH/STH остается на высоких уровнях — долгосрочная уверенность инвесторов сохраняет рыночную поддержку. Дальнейшее снижение показателя может говорить о более широкой фиксации прибыли и временном давлении на цену, а стабильность или отскок индекса — сигнал нового цикла накопления и укрепления бычьей структуры рынка.

Трендовые проекты и активность токенов

Ончейн-данные показывают, что капитал и пользователи всё активнее концентрируются вокруг экосистем с развитой инфраструктурой и глубокой приложенческой базой. Проекты, сочетающие сильные нарративы и технологические инновации, становятся новыми точками притяжения для инвесторов. В данном разделе представлен обзор наиболее успешных проектов и токенов месяца, а также ключевые драйверы их роста и значимые эффекты.

Обзор популярных проектов

LetsBonk.fun

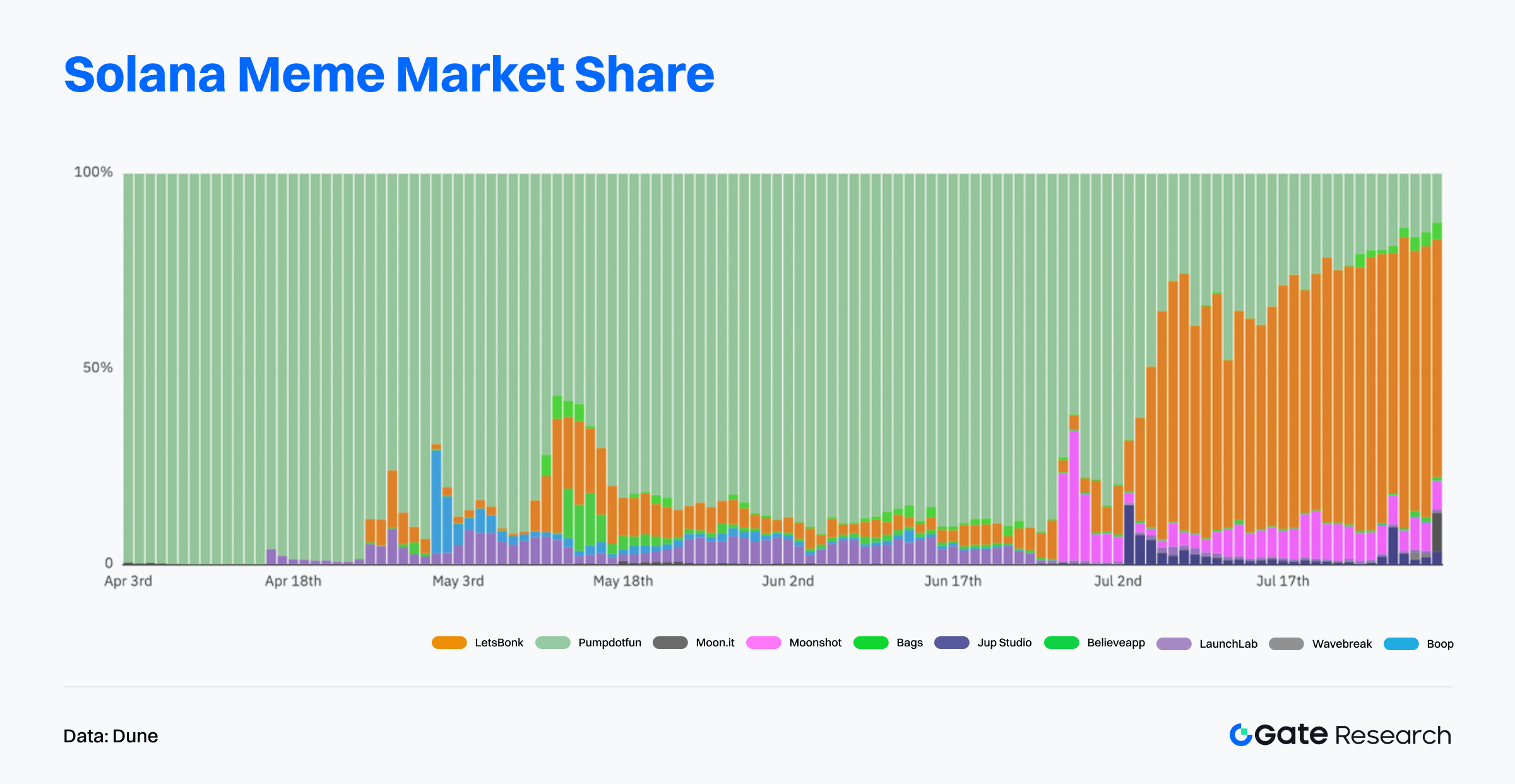

В июле 2025 года платформа Pump.fun, долгое время возглавлявшая запуск мем-токенов на Solana, уступила лидерство новому конкуренту — LetsBonk.fun, что вызвало заметный сдвиг интереса и обсуждения в индустрии.

LetsBonk.fun, запущенная в апреле 2025 года, — совместный продукт сообщества BONK и децентрализированной биржи Raydium, позиционирующийся как комплексная площадка для выпуска мем-токенов, объединяющая инструменты создания токенов, систему вознаграждений для создателей и мощную динамику сообщества. Цель — обеспечить низкий порог входа, высокую эффективность запуска и доступ к ликвидности для новых токенов.

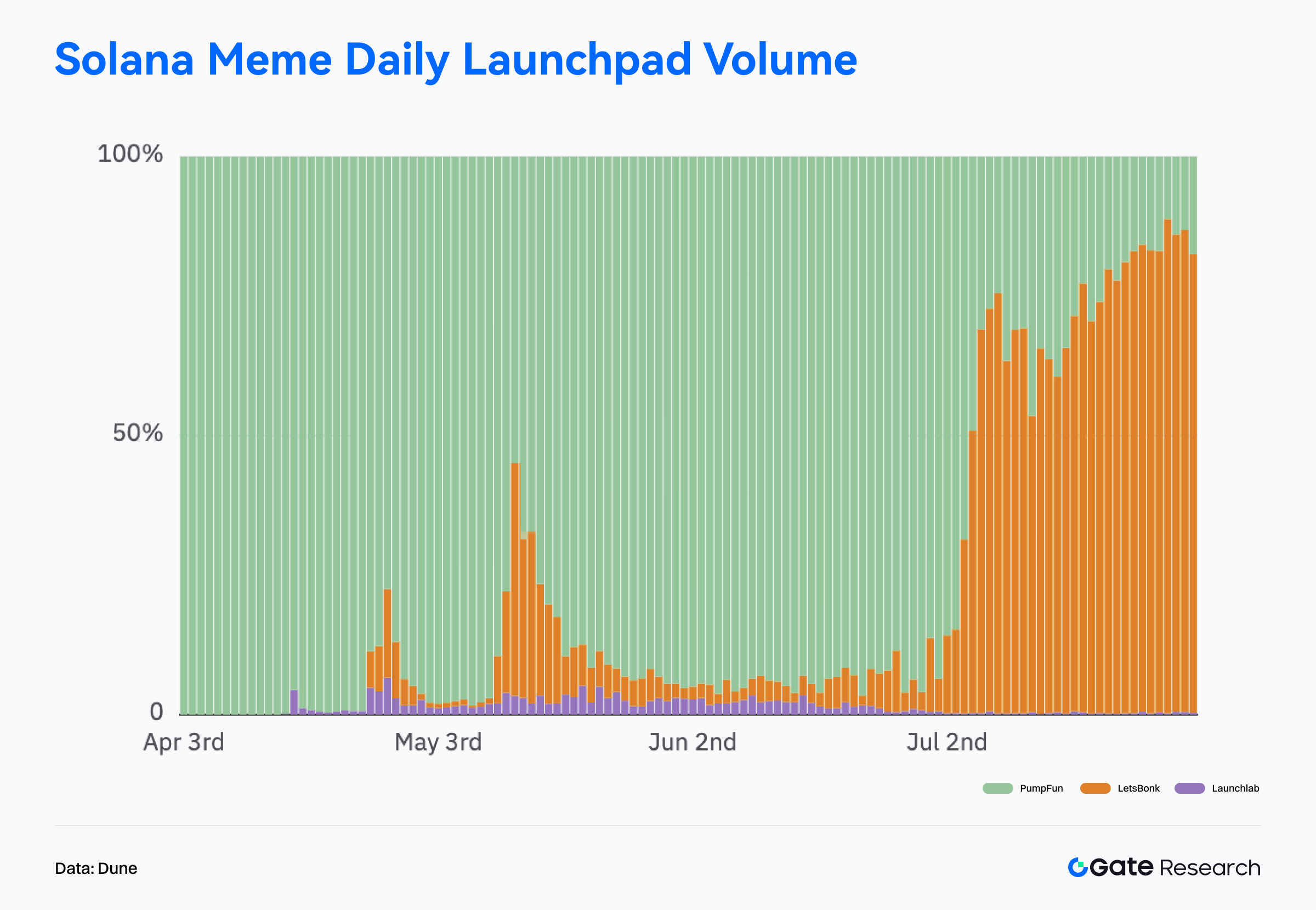

По данным Dune, с апреля по июнь Pump.fun удерживала до 95% доли рынка мем-токенов, однако с июля LetsBonk.fun резко набрала обороты, с середины месяца закрепив более 50% рынка запусков, став лидером нового цикла конкуренции между площадками. Таким образом, монополия одной платформы сменилась динамикой мульти-платформенного рынка мем-токенов.【10】

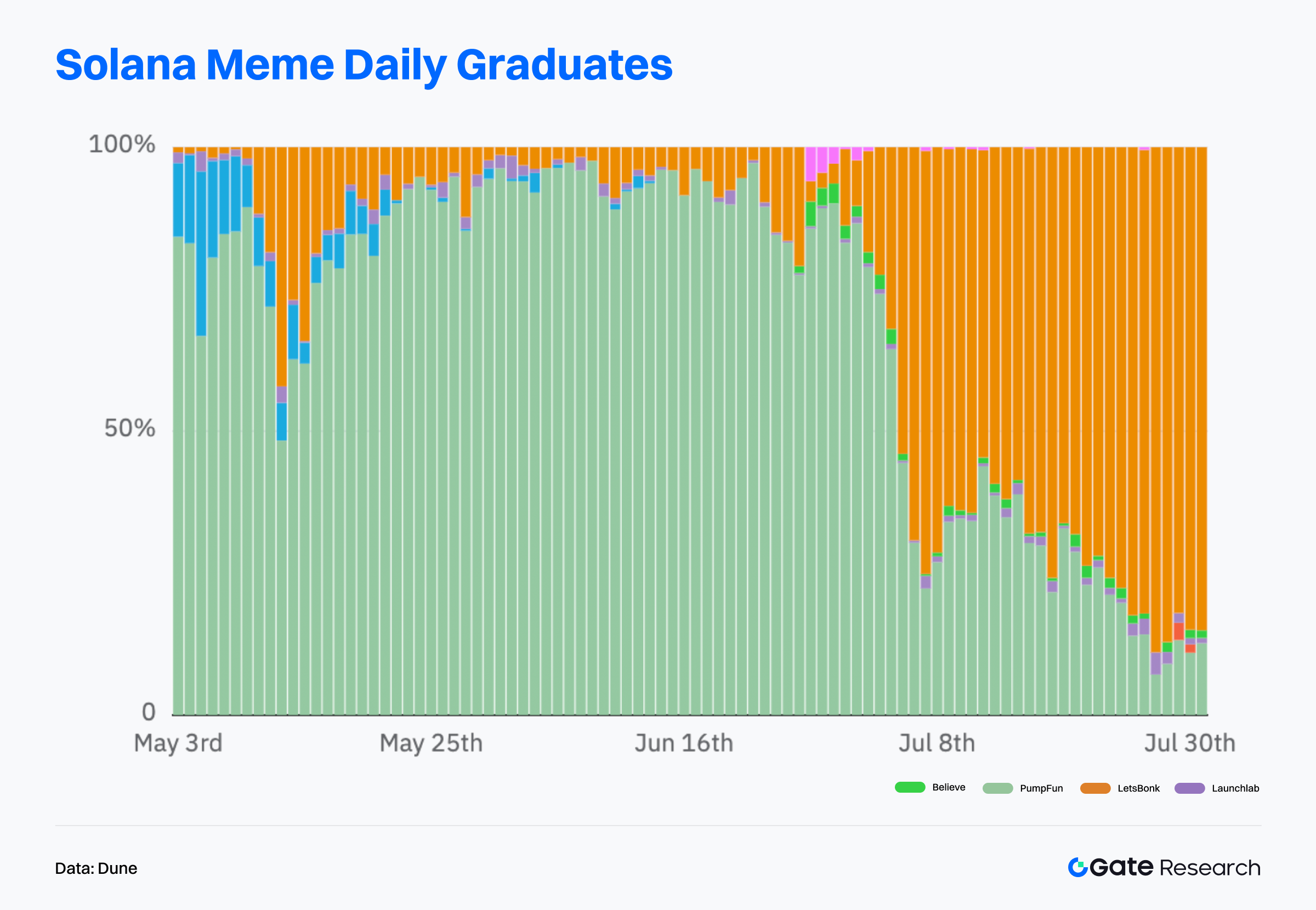

Ежедневное количество завершённых токенов

С 8 июля LetsBonk.fun стабильно опережает Pump.fun, удерживая 70–90% суточного объема запусков — это подтверждает преимущество площадки по ликвидности и узнаваемости бренда.

Ежедневный торговый объем

Всего за две недели LetsBonk.fun обогнала конкурента, а рыночная доля стабилизировалась на уровне 60–80% — это признак высокой органической активности пользователей.

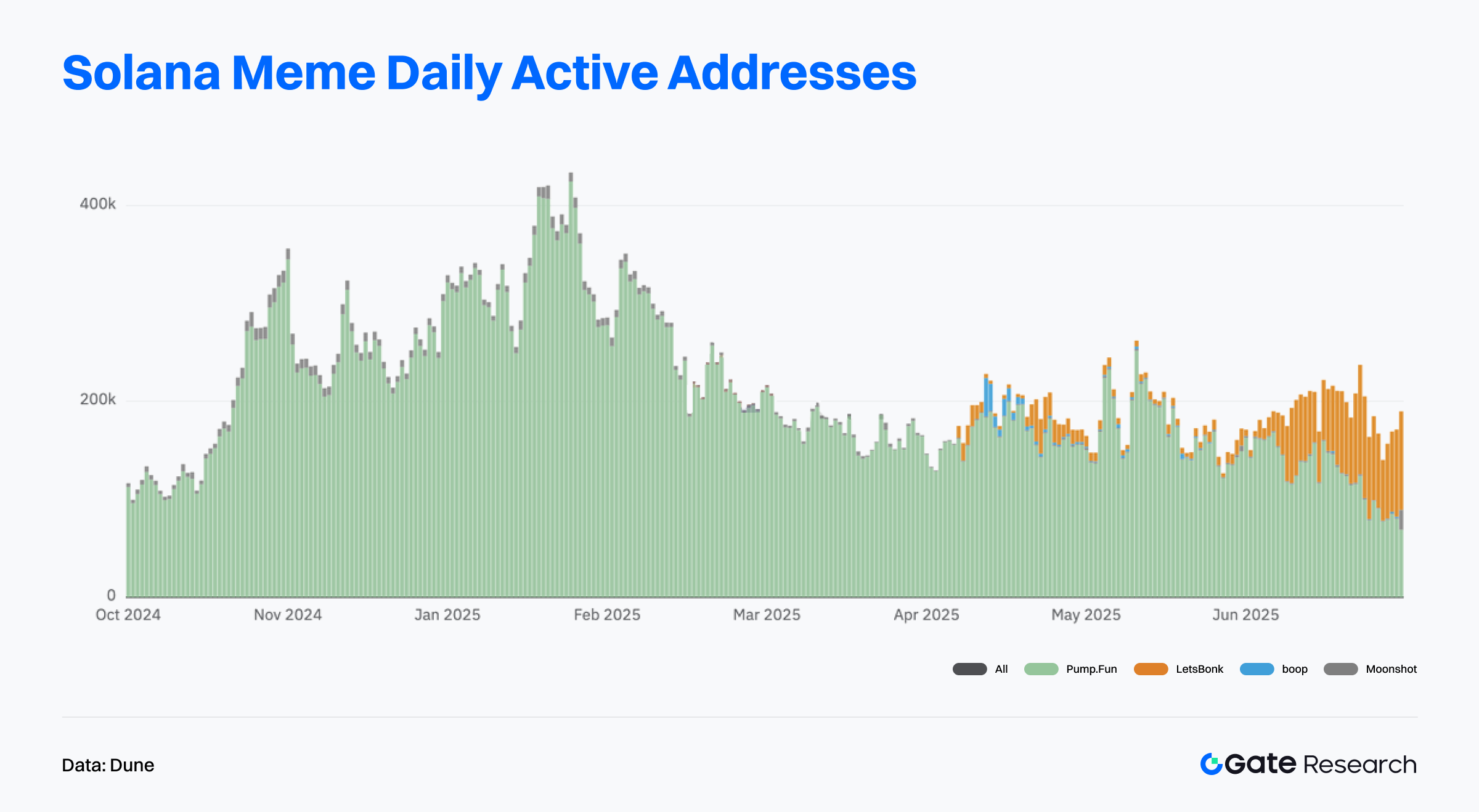

Структура пользователей

В то время как Pump.fun ранее достигала 400 тысяч активных адресов в день, с II квартала этот показатель начал снижаться. В то же время у LetsBonk.fun с конца июня наблюдается поступательный рост DAU, что подтверждает не только переток пользователей, но и углубление их вовлеченности.

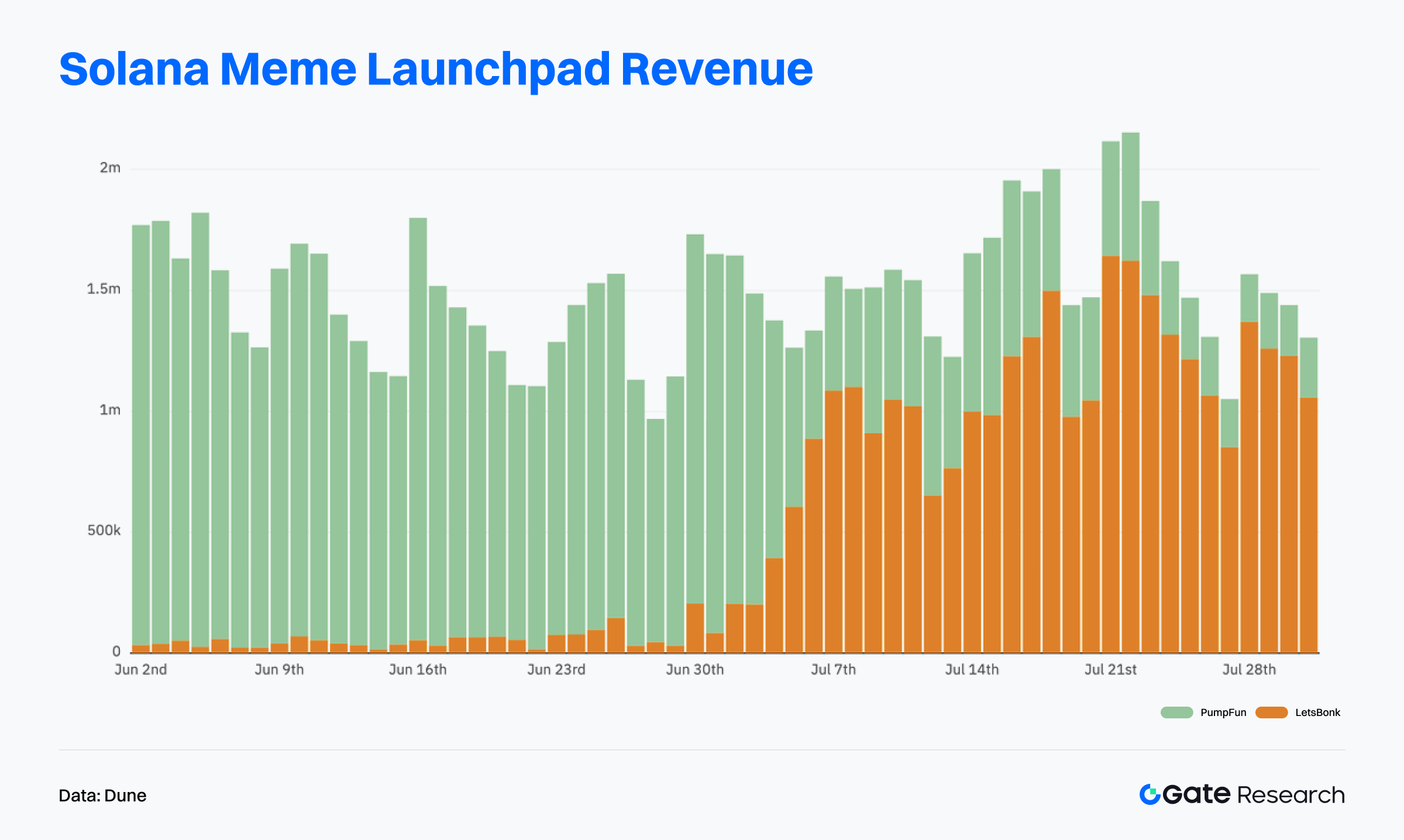

Доходность Launchpad

Pump.fun лидировала по доходу до июня, но с конца месяца LetsBonk.fun резко увеличила выручку и впервые превзошла конкурента 6 июля. В период с 18 по 24 июля суточная прибыль площадки стабильно превышала $1,5 млн — это делает платформу наиболее доходной в секторе.

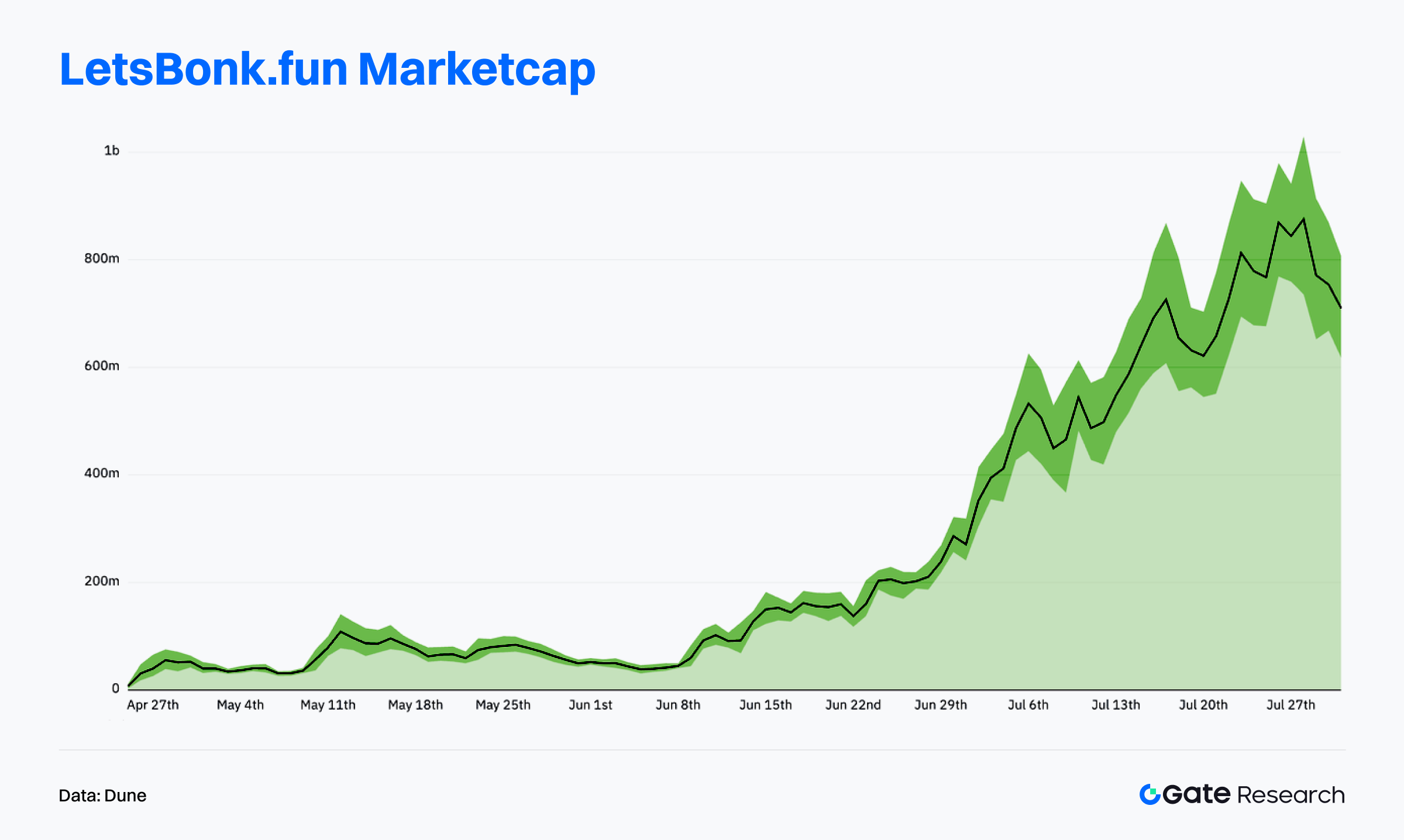

Общая рыночная капитализация токенов LetsBonk.fun

К 31 июля суммарная капитализация токенов, запущенных через LetsBonk.fun, превысила $700 млн — против менее $100 млн в начале мая; на пике — почти $1 млрд, что значительно опережает другие launchpad-платформы.【11】

Быстрый рост был обеспечен токеном USELESS, который стал главным мем-токеном платформы: рыночная капитализация превысила $250 млн (более трети экосистемы BONK). С июня цена токена выросла более чем в 20 раз, вызвав массовый FOMO и волну копирования внутри платформы. У USELESS почти 30 000 держателей, средний размер кошелька — ~$9 000; токен демонстрирует высокую концентрацию капитала и лояльность сообщества. Несмотря на краткосрочные колебания числа держателей на фоне волатильности цены, тренд устойчиво растущий, что подтверждает прочность пользовательской базы.

По данным Onchain Lens, USELESS достигал капитализации более $400 млн. Крипто-инфлюэнсер Unipcs (@theunipcs) приобрёл 28,08 млн USELESS за ~$360 000, что позволило получить бумажную прибыль $9,4 млн на пике — один из ярких кейсов на рынке мем-токенов.【13】Такие истории драйвят не только статус USELESS как флагмана платформы, но и усиливают приток средств, тиражирование успешных проектов и вирусное распространение контента LetsBonk.fun.

Кроме того, LetsBonk.fun отличается прозрачностью распределения доходов: комиссия составляет 1% с транзакции, из них 50% — выкуп и сжигание BONK, 15% — стейкинг BONKsol, остальное — развитие, буфер GP и маркетинг. Вся структура движения средств публикуется на общедоступной панели, что усиливает доверие сообщества и вовлеченность участников.【14】

Pump.fun подверглась критике: в докладе Dumpster DAO от 29 июля отмечается, что заявленный 100%-й байбек средств не сопровождается ни сжиганием, ни переводом токенов, нет публичного инструмента для проверки прозрачности. Это вызывает сомнения в достоверности байбек-механизма и объясняет снижение доли платформы в секторе.

Благодаря запуску хайповых проектов, миграции пользователей, прозрачному перераспределению доходов и зрелой системе управления LetsBonk.fun закрепила статус ключевого игрока мем-рынка, постепенно вытеснив Pump.fun как новый центр роста. В дальнейшем устойчивость лидерства будет зависеть от способности запускать новые флагманские проекты, расширять экосистему и поддерживать самовозрастающий приток капитала.

Обзор популярных токенов

$ENA — ENA — нативный токен Ethena, децентрализированного протокола доходных стейблкоинов на Ethereum. Ethena предлагает альтернативу классическим стейблкоинам через USDe — синтетический актив, обеспеченный залогом и хеджированными позициями, работающий вне банковской системы. Протокол интегрирует биржевые деривативы с ончейн-ликвидациями, формируя стабильную структуру. ENA применяется для стейкинга, управления протоколом и стимулирования экосистемы. Рост TVL и доходности вывел Ethena в число главных инновационных игроков сектора стейблкоинов.

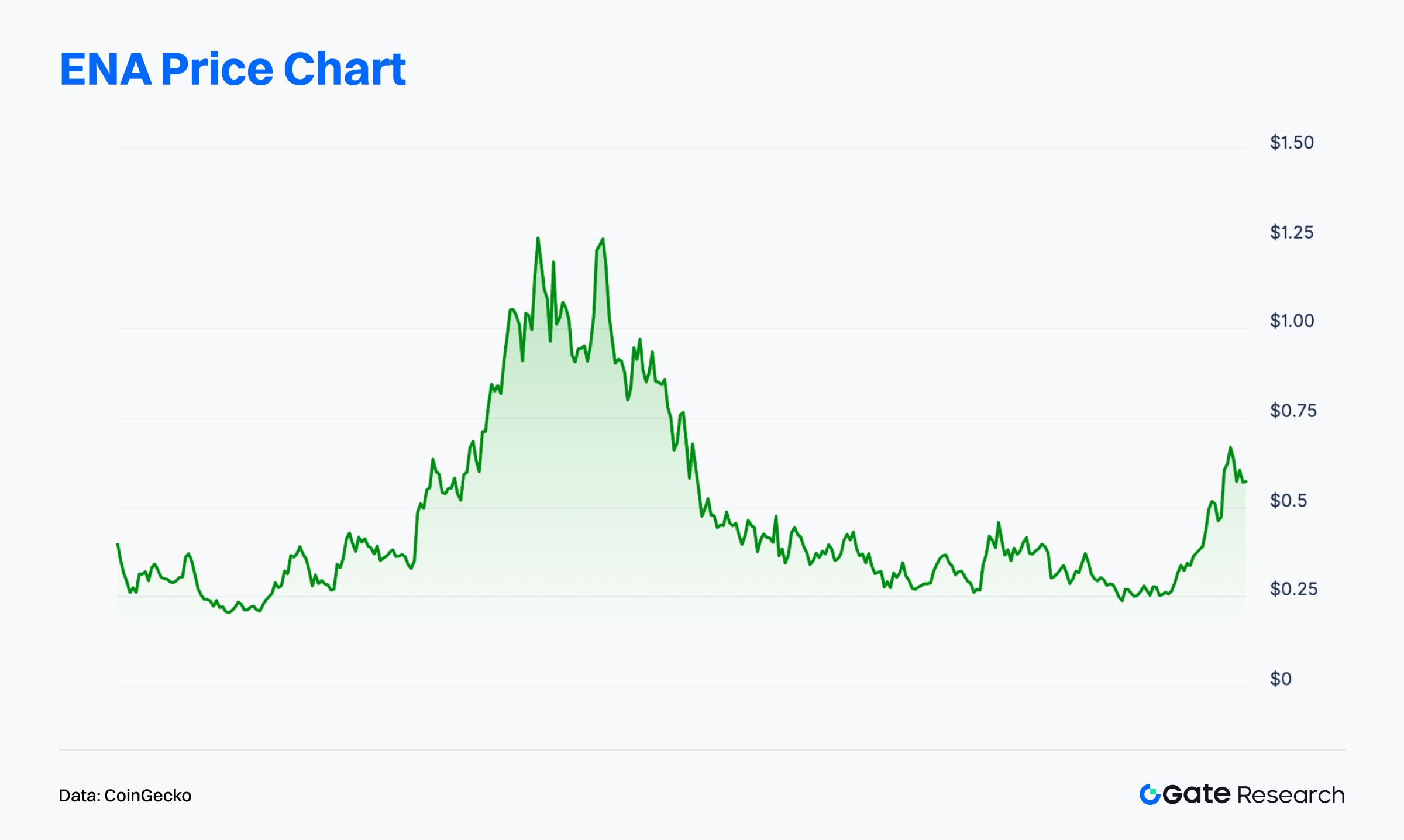

С конца июня ENA выросла более чем на 110%, достигнув $0,69 — один из лучших результатов среди токенов месяца. 24 июля Ethena заключила стратегическое партнерство с Anchorage Digital — первым криптобанком США с федеральной лицензией; совместно планируется запуск регулируемого стейблкоина USDtb в соответствии с GENIUS Act, что откроет институциональным инвесторам легальный и защищённый доступ к долларовой ликвидности.

27 июля фонд Ethena сообщил о выкупе на открытом рынке 83 млн ENA (22–25 июля) через сторонних маркет-мейкеров, что укрепило среднесрочные ожидания и командную уверенность в долгосрочном потенциале токена.【15】

DefiLlama: в июле выпуск USDe показал стремительный рост — совокупный объем превысил $8,2 млрд (+40% с начала года). 96,28% циркуляции находится на основной сети Ethereum, но началась экспансия на TON и Mantle, что подтверждает старт кроссчейн-орбит и синергетические эффекты. Стейкинг USDe вернулся к ~60% (после годового минимума), что ниже исторических максимумов, но отражает восстановление доверия к механизмам устойчивости и доходности протокола.【16】

На 31 июля TVL Ethena превышал $8,4 млрд — один из топовых результатов среди стейблкоин-протоколов, годовые комиссии — $609 млн, годовая доходность — $123 млн, что подтверждает стабильную модель генерации прибыли. Это фундаментально поддерживает рост цены ENA и высокий потенциал дальнейшего развития.

2 августа запланирована разблокировка ~40,63 млн ENA (0,64% обращения, $23,18 млн по текущей цене) — это может усилить краткосрочную волатильность на фоне общего роста. Ключевой вопрос — сохранит ли команда стратегию обратного выкупа и поддержит ли ликвидность рынка в позитивном русле.【17】

В итоге: Ethena уверенно закрепилась среди лидеров стейблкоин-сектора за счет инновационных механизмов, сбалансированной финансовой структуры и активной экспансии экосистемы. Устойчивый рост выпуска USDe и стейкинга, обратные выкупы ENA, институциональные партнерства отражают стратегическую направленность команды на удержание стоимости и долгосрочное развитие. Краткосрочная волатильность из-за разблокировки не отменяет фундаментальных драйверов роста; дальнейший успех будет определяться способностью расширять кроссчейн-присутствие и увеличивать реальную доходность для пользователей.

Выводы

В июле 2025 года ончейн-аналитика фиксирует структурное расслоение среди блокчейн-экосистем. Ethereum обновил рекорд по объему транзакций, уступая по частоте взаимодействий, но доминируя в доходах от комиссий за счет высокостойностных сценариев и устойчивых притоков капитала, что укрепляет его стратегический статус расчетного слоя индустрии. Solana и Base выделяются по высокой частоте операций и устойчивости экосистемы, лидируя по объему транзакций и числу активных пользователей, что демонстрирует сильную фиксацию аудитории и реальное проникновение в приложения. Быстрорастущие сети — WorldChain — благодаря протоколам идентификации и кроссчейн-механикам стремительно увеличивают капитал и пользовательскую базу, претендуя на лидерство в следующем цикле развития публичных блокчейнов.

Bitcoin также сигнализирует о бычьем настрое: реализованная рыночная капитализация обновила максимум, уровень поглощения капитала — исторический. Крупные распределения не вызвали системных коррекций, но рост фиксации прибыли и ослабление структуры владения могут усилить краткосрочное давление предложения и запустить фазу консолидации. В целом, структурные ончейн-показатели поддерживают бычью перспективу, однако на фоне ускоряющейся ротации активов точность в аллокации капитала и пользователей становится ключом к опережающей динамике рынка.

В числе самых заметных проектов месяца — LetsBonk.fun и Ethena: LetsBonk.fun, новая launchpad-платформа мем-токенов Solana, быстро опередила Pump.fun, заняв более 70% рынка запусков благодаря токенам-лидерам (USELESS). Общая капитализация площадки достигала $1 млрд, прозрачная модель распределения доходов усиливает лояльность сообщества. Ethena стремительно нарастила выпуск доходного стейблкоина USDe, TVL превысил $8,4 млрд, годовой доход — $120 млн. Токен ENA с конца июня вырос более чем на 110% на волне байбеков и регуляторных прорывов, закрепив Ethena в числе самых перспективных игроков сектора стейблкоинов.

Источники:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/protocol/world-chain

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?s=0&u=1753798907

- Glassnode, https://studio.glassnode.com/charts/dea4aa9d-b268-45d2-6c65-fbd1f8a5807c?s=1596032506&u=1753798906

- Glassnode, https://studio.glassnode.com/charts/ca4b13c0-8814-4083-4a1a-37fecbcc7693?s=0&u=1753798920

- Glassnode, https://studio.glassnode.com/charts/680b84b2-2796-43a0-7194-37d43f01bce9?s=1532874151&u=1753798951

- Dune, https://dune.com/adam_tehc/memecoin-wars

- Dune, https://dune.com/oladee/lets-bonk

- HolderScan, https://holderscan.com/token/Dz9mQ9NzkBcCsuGPFJ3r1bS4wgqKMHBPiVuniW8Mbonk

- X, https://x.com/OnchainLens/status/1945007556067459425

- Letsbonk.fun, https://revenue.letsbonk.fun/

- X, https://x.com/EthenaFndtn/status/1949191161375273241

- Dune, https://dune.com/hashed_official/ethena

- Tokenomist, https://tokenomist.ai/ethena

Gate Research — это ведущая платформа по аналитике блокчейнов и криптовалют, предоставляющая экспертный контент: технический анализ, рыночные обзоры, отраслевые исследования, прогнозирование трендов и макроэкономическую аналитику.

Отказ от ответственности

Инвестирование в криптовалюты сопряжено с высокими рисками. Перед принятием инвестиционного решения рекомендуется провести собственное исследование активов и полностью осознать специфику продукта. Gate не несет ответственности за возможные убытки или ущерб, возникшие вследствие таких решений.

Похожие статьи

Все, что Вам нужно знать о торговле по количественным стратегиям

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

Исследование Gate: биткойн возвращается после преодоления отметки в $70 000, транзакции в блокчейне Solana опережают Ethereum

Альтсезон 2025: Поворот в рассказе и капитальная реструктуризация в атипичном бычьем рынке

Влияние разблокировки токенов на цены