Resultado da pesquisa de BR

Cursos (0)

Artigos (4243)

Glossário (0)

Gate CandyDrop Airdrop 6.0: Negocie Futuros e habilite-se a ganhar 6 BTC em recompensas exclusivas por tempo limitado

A RESOLV, protocolo de stablecoin, ativou o seu mecanismo de cobrança de taxas. Canaliza até 10% das receitas diárias para o tesouro do protocolo, com o objetivo de incentivar os participantes que fazem staking e dinamizar o crescimento do ecossistema. Este artigo examina os principais mecanismos e a tokenómica da RESOLV. Apresenta uma análise comparativa dos rácios FDV/TVL, do desempenho do TVL e da estrutura de receitas em comparação com a Ethena (ENA), para avaliar o potencial de geração de valor da RESOLV e o seu potencial de crescimento futuro. Este artigo serve como referência fundamental para os participantes do mercado interessados em novas oportunidades no universo das stablecoins geradoras de rendimento.

O USDG está agora acessível à base global de utilizadores da Gate nas blockchains Ethereum, Solana e Ink. Totalmente lastreado numa proporção de 1:1 com dólares americanos ou ativos líquidos equivalentes, o USDG é emitido pela Paxos Digital Singapore, uma instituição de pagamentos de grande escala supervisionada pela Autoridade Monetária de Singapura. É igualmente emitido pela Paxos Issuance Europe, sob supervisão da FIN FSA e em conformidade com o MiCA. A Gate mantém o seu compromisso com uma robusta conformidade regulatória e transparência financeira. Com a integração do USDG, a Gate dá mais um passo na sua missão de promover a inclusão financeira, ao facilitar a ligação entre infraestruturas centralizadas e descentralizadas. Esta medida apoia igualmente a estratégia global da Gate de viabilizar pagamentos internacionais sem barreiras, criando a infraestrutura necessária para uma economia "PayFi" resiliente à escala mundial.

“Esta parceria demonstra o compromisso contínuo da Gate com a inovação regulatória e o desenvolvimento de uma infraestrutura robusta para ativos digitais,” afirmou o Dr. Han, fundador e CEO da Gate. “A USDG assumirá um papel determinante no reforço dos pagamentos globais da próxima geração, nas operações de negociação e no acesso ao PayFi. Nos próximos meses, iremos aprofundar significativamente a integração da USDG em todo o ecossistema Gate.”

Nick Robnett, Diretor de Desenvolvimento de Negócios de Criptomoedas na Paxos, falando em nome da Global Dollar Network, destacou: “É um privilégio dar as boas-vindas à Gate na Global Dollar Network. A sua adesão reforça a nossa missão coletiva de acelerar a adoção de stablecoins seguras e fiáveis, proporcionando aos utilizadores de todo o mundo o acesso a um ecossistema financeiro transparente e disponível 24h por dia.”

A Global Dollar Network é uma das redes de stablecoins que mais cresce globalmente, baseada num modelo económico sustentável. Recompensa os parceiros em função do seu contributo, através de um mecanismo único que distribui as receitas da rede pelos seus membros. Ao contrário das stablecoins tradicionais, a Global Dollar Network fomenta a colaboração e incentiva uma adoção ampla.

As stablecoins estão em rápida evolução, pelo que é fundamental que os ecossistemas acompanhem a crescente procura por soluções inovadoras. Graças à sua notável estabilidade, a USDG destaca-se como uma das stablecoins mais fiáveis a nível mundial. A Gate orgulha-se de estar ao lado dos principais líderes do setor neste momento crucial, apoiando a adoção acelerada de stablecoins em todo o mundo.

Sobre a Gate<br>A Gate, fundada em 2013 pelo Dr. Han, é uma das exchanges de criptomoedas pioneiras a nível mundial. Com mais de 34 milhões de utilizadores e mais de 3.600 ativos digitais disponíveis, a plataforma introduziu a primeira prova totalmente transparente de reservas do setor. Para além dos serviços de negociação, o ecossistema Gate integra soluções inovadoras como a Gate Wallet e a Gate Ventures.

Para mais informações, visite: Site | X | Telegram | LinkedIn | Instagram | YouTube

Sobre a Global Dollar Network<br>A Global Dollar Network é a rede de stablecoins que mais cresce a nível mundial, com vantagens económicas incomparáveis. Impulsionada pelo Global Dollar (USDG), uma stablecoin indexada ao dólar dos EUA e emitida pela Paxos Digital Singapore e pela Paxos Issuance Europe, esta rede oferece um modelo económico transparente e justo que recompensa os parceiros pelo seu contributo. Entre os parceiros da Global Dollar Network contam-se líderes do setor como Anchorage Digital, Bullish, Kraken, OKX, Paxos, Robinhood, Worldpay, entre outros. A USDG está disponível nas redes Solana, Ink e Ethereum.

Aviso Legal:<br>Esta informação não constitui uma oferta, solicitação ou recomendação. Deve procurar sempre aconselhamento profissional independente antes de tomar qualquer decisão de investimento. Os produtos e/ou serviços aqui referidos (quando aplicável) só estão disponíveis para pessoas localizadas fora de Singapura. A Gate não comercializa nem fornece produtos ou serviços em Singapura ou noutras Jurisdicções Restritas. A Gate pode restringir ou proibir o acesso parcial ou total aos Serviços a partir de Jurisdicções Restritas. Consulte o Acordo de Utilizador para mais informações em https://www.gate.com/legal/user-agreement.

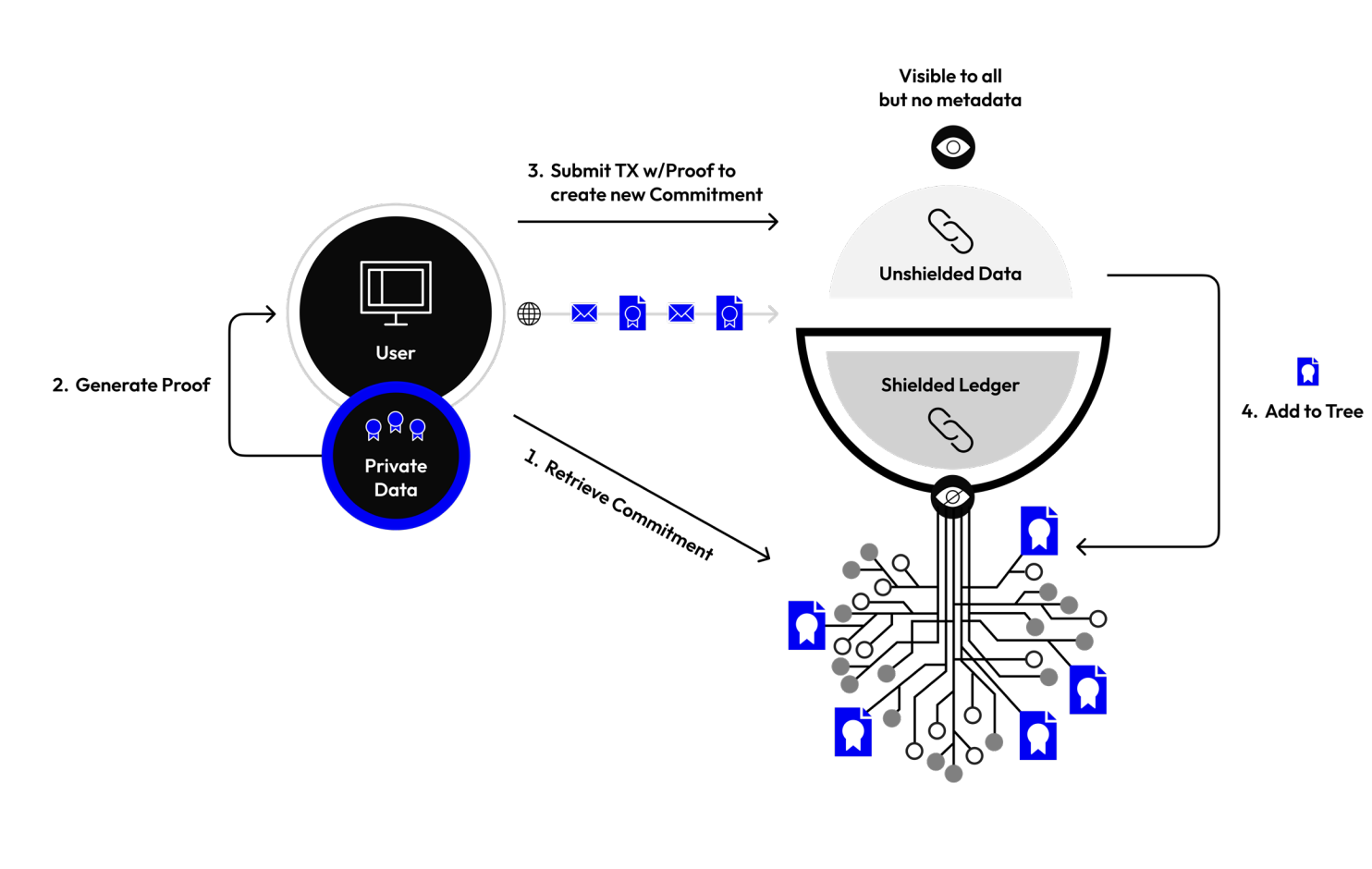

O Night Token é um dos principais ativos da rede blockchain Midnight. Em parceria com o DUST, estabelece um sistema dual de tokens inovador, oferecendo funcionalidades de privacidade programável e incentivos económicos sustentáveis para aplicações Web3.

O que é o Night Token?

O Night Token (NIGHT) é o ativo nativo da blockchain Midnight, com oferta fixa, capacidades de governação e mecanismos de incentivo integrados. Ao contrário dos tokens tradicionais usados apenas para alimentar transações, o NIGHT é o alicerce das operações da rede, impulsionando as recompensas de bloco, a participação no consenso e os processos de governação.

A Midnight é uma blockchain de última geração construída para a proteção de dados, integrando tecnologias de divulgação seletiva e provas de conhecimento zero. A sua missão é garantir a privacidade, oferecendo um ambiente eficiente e flexível para o desenvolvimento de aplicações on-chain.

Destaques Técnicos da Rede Midnight

<br>Fonte: https://midnight.network/whitepaper

<br>Fonte: https://midnight.network/whitepaper

A Midnight utiliza criptografia de conhecimento zero baseada em zkSNARKs e um framework de contratos inteligentes em TypeScript, reduzindo consideravelmente as barreiras para os programadores. As principais características incluem:

- Proteção de dados e metadados dos utilizadores

- Gestão flexível de combinações de dados públicos e privados

- Elevada escalabilidade e compatibilidade entre blockchains (incluindo suporte para Ethereum, Cardano, entre outros)

- Programação acessível para programadores (TypeScript complementado por uma DSL compacta)

Esta stack tecnológica está a atrair grande interesse por parte de instituições e developers, que priorizam a soberania dos dados, conformidade regulatória e gestão de informação sensível.

NIGHT e DUST: Análise ao Modelo de Dois Tokens da Midnight

A Midnight apresenta um sistema inovador de dois tokens:

- NIGHT: Token público emitido na Cardano, utilizado para recompensar produtores de blocos, reforçar a segurança da rede e facilitar a governação.

- DUST: Token consumível destinado ao pagamento de taxas de transação. O DUST não pode ser transacionado nem armazenado; funciona como “energia” que se dissipa ao longo do tempo.

Esta arquitetura garante a confidencialidade dos metadados dos utilizadores nas transações e minimiza os riscos de conformidade associados às moedas orientadas para a privacidade.

Incentivos do Ecossistema e Benefícios para Participantes

O ecossistema Midnight abrange programadores, produtores de blocos e operadores de aplicações, disponibilizando ferramentas e incentivos ajustados a cada grupo:

- Os programadores desenvolvem aplicações de conhecimento zero com frameworks TypeScript familiares.

- Os produtores de blocos recebem NIGHT pela operação de nós da rede.

- Os operadores de aplicações tiram partido da divulgação seletiva e das ferramentas de conformidade para responder a requisitos empresariais e regulatórios.

Como parceiro de consenso inicial, a Cardano fornece infraestruturas de segurança robustas e comprovadas para sustentar o crescimento da Midnight.

Night Token: Perspetivas e Valor Futuro

O aumento da procura por computação que preserve a privacidade e soluções blockchain reguladas reforça o papel estratégico do Night Token. O NIGHT perfila-se como um ativo central de incentivos para serviços empresariais de dados, identidade digital e tokenização de ativos, promovendo a inovação em casos de uso de privacidade na Web3.

A Midnight está atualmente em fase Devnet e o lançamento da mainnet está iminente. Com isso, serão ativados novos cenários de aplicação que irão desbloquear liquidez e potencial de valorização para o NIGHT.

![<p>Mais de uma década após o arranque explosivo das criptomoedas, a febre do ouro alimentada pelo halving do Bitcoin começa a dissipar-se. No seu lugar, vagas de liquidez intermitentes provenientes das ações dos EUA, do dólar e dos Treasuries impulsionam o mercado, com cada ciclo a destacar-se por áreas de interesse próprias—tal como no percurso da Pendle, da renda fixa e LST até BTCFi, Ethena e Boros.</p>

<p>Aceder à elite do “novo dinheiro” é muito mais exigente do que gerir os ativos do consolidado “velho dinheiro”.</p>

<p>Como gostam de sublinhar os custodians: lucra-se com quem detém a riqueza.</p>

<p>No ecossistema cripto, os verdadeiros pools de capital profundo materializam-se de três formas: baleias individuais (como os mineradores pioneiros de BTC, primeiros investidores de ETH e OGs do DeFi Summer), instituições on-chain (VCs nativas de cripto, exchanges centralizadas, blockchains públicas e equipas de projetos selecionados), e as grandes casas de Wall Street—tradicionais e novos entrantes.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Ilustração: Angariação de Fundos em Custódia Cripto no Pico<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>O setor da custódia fracionou-se e especializou-se. Depois de captar 3 mil milhões de dólares em 2021, e na sequência dos colapsos FTX-Celsius e 3AC-Luna-UST em 2022, o panorama da custódia cripto solidificou-se. Destacam-se nomes como:</p>

<ul>

<li>• Copper, Ceffu, Cobo – apoio a projetos on-chain</li><li>• Coinbase – custódia de ETFs</li><li>• BNY Mellon – custódia bancária</li><li>• Fireblock – custódia para exchanges</li></ul>

<p>A Coinbase tornou-se especialmente dominante na custódia de ETFs, com mais de 80% dos emissores de ETF de BTC e ETH a elegê-la como parceira. A MicroStrategy (MSTR) também privilegia a Coinbase como custodiante para a sua estratégia de tesouraria em BTC.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">O Fim da Era do Retalho — Instituições Ditam Agora a Riqueza Cripto</h2><p>Os modelos de geração de lucro em cripto evoluíram. Na era da concentração de capital, quem controla os maiores volumes arrecada os principais lucros. Mineradores, exchanges e market makers já dominaram. Agora, é a vez dos custodians. Com o capital da finança tradicional a migrar para on-chain, os fluxos de fundos não chegam diretamente a blockchains públicas ou exchanges—passam primeiro pelas mãos de custodians credíveis.</p>

<p>O volume diário de transações da Ethereum já superou o auge do DeFi Summer, ultrapassando 1,74 milhões. Ao contrário dos ciclos anteriores, dominados por memecoins ou trading especulativo, este crescimento deve-se a um ciclo sustentável de empréstimo de stablecoins desencadeado pela Aave e pela Ethena.</p>

<p>Por coincidência, a parceria entre Aave e Plasma está a criar caminho para que stablecoins do sistema TradFi se movimentem on-chain. Contudo, de acordo com o Genius Act, stablecoins de pagamento não podem remunerar utilizadores, pelo que os fundos colocados on-chain podem ficar improdutivos, convertendo-se em capital parado para os emissores.</p>

<p>Enquanto o volume de trading nas CEX diminui, os serviços de custódia, staking e geração de rendimento emergem como a grande tendência—com particular foco para bancos e outros atores TradFi. À medida que se antecipam cortes nas taxas, o desafio consiste em canalizar a liquidez retida em planos 401(k) e treasuries para infraestruturas blockchain—um novo terreno de oportunidade para startups.</p>

<p>O ciclo de supremacia das exchanges aproxima-se do fim, com modelos on-chain e novas cotadas a pressionar as CEX dos dois lados. A Hyperliquid começa a ameaçar a posição da Binance, enquanto a Kraken e a Bullish posicionam-se para desafiar o domínio da Coinbase enquanto única exchange listada.</p>

<p>A nova corrida é pelo yield pós-CEX. O “velho dinheiro”, com enorme capacidade financeira, aceita yields mais baixos desde que o capital esteja protegido ao máximo—daí o investimento da Tether num cofre físico de ouro. Os cofres on-chain assumem-se como área de forte crescimento.</p>

<p>Num mercado liderado por ETFs, a posição dominante da Coinbase dificilmente será contestada a curto prazo, mas as dinâmicas de mercado em transformação abrem portas a operadores emergentes.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>Ao lado das enormes oportunidades de criação de riqueza do dólar, dos Treasuries e do mercado acionista norte-americano, o setor cripto encontra-se ainda numa fase inicial—“a recolher fluxos numa pequena bacia”. Só com infraestruturas institucionais de segurança e compliance verdadeiramente robustas (“do tamanho de uma banheira”) a liquidez irá transbordar.</p>

<p>Os veteranos estão a destacar-se pelo grau de diferenciação. Anchorage Digital e Galaxy Digital surgem como referências centrais.</p>

<ul>

<li>• Galaxy – Gestão de tesouraria (DATCO)</li><li>• Anchorage – Custódia de stablecoins</li><li>• Anchorage Digital & Galaxy Digital – Novas soluções ETF com staking</li></ul>

<p>Fora os ETFs de BTC e spot, ambas as “Digital” disputam a quota de mercado da Coinbase. Vejamos os seus objetivos comuns.</p>

<p>Duas tendências definem o mercado de ETFs spot: a aceleração da normalização—altcoins e memecoins (além de BTC e ETH) podem tornar-se ETFs após seis meses de presença em derivados da Coinbase; e a aprovação de modelos ETF com staking, permitindo a resgate de ativos subjacentes e integração com staking on-chain pelos emissores de ETF.</p>

<p>Exemplo: a Anchorage Digital é a custodiante e parceira exclusiva de staking do Solana Staking ETF da REX-Osprey, representando de forma exemplar ambas as tendências. Com a continuação do bull market, as soluções ETF representarão uma forte alavanca de crescimento para a Anchorage Digital.</p>

<p>No segmento dos ETFs tradicionais, a Anchorage é parceira da 21Shares e da BlackRock. É ainda responsável pela custódia da tesouraria de Bitcoin da Trump Media, inclusive em Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: A Construir uma Fortaleza de Stablecoins—O Fort Knox das Criptomoedas</h2><p>Em 2019, a Anchorage estabeleceu uma parceria com a Visa, tornando-se em 2021 o banco responsável pelo settlement da Visa em USDC.</p>

<p>2021 marcou um ponto de viragem: a Anchorage lança a sua atividade de custódia cripto avaliada em 3 mil milhões de dólares, obtém a licença bancária cripto do OCC e torna-se custodiante oficial de ativos digitais do U.S. Marshals Service.</p>

<p>Durante o crash cripto de 2022, a Anchorage destacou-se como custodiante preferencial da Aptos (o cofundador Diogo Mónica investiu igualmente na Aptos).</p>

<p>No primeiro trimestre de 2023, os ativos em plataforma cresceram 80%, tendo a empresa reduzido 75 postos de trabalho (20%) e apelado publicamente à regulamentação das stablecoins.</p>

<p>Em 2024, o cofundador Diogo Mónica afastou-se da gestão diária, ficando Nathan McCauley ao comando.</p>

<p>Em 2025, a Anchorage Digital ficará responsável pela custódia do Bitcoin da tesouraria da Trump Media, bem como pela aquisição do emissor de USDM, Mountain Protocol.</p>

<p>Fundada em 2017 por Nathan McCauley e Diogo Mónica, a Anchorage Digital começou como um pequeno trust no Dakota do Sul, mas aproveitou o impulso de 2021 tornando-se a única instituição, até à data, a receber a licença bancária cripto do OCC.</p>

<p>Nas finanças exclusivas, quer seja em Silicon Valley, em Wall Street ou em Washington, tudo se resume à rede de relações e influência.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>A Anchorage Digital construiu uma oferta institucional completa: trading, derivados, clearing, staking e custódia. Uma plataforma única de serviços cripto institucionais. Porém, ao contrário da Galaxy, a Anchorage aposta firmemente nas stablecoins como aposta de futuro.</p>

<p>A história da Anchorage é, antes de mais, uma questão de timing: em 2021, com Joe Biden (Democrata cético em relação à cripto) na Casa Branca e milhões de dólares de SBF no apoio à sua campanha, Brian Brooks (ex-CLO da Coinbase) assume a liderança temporária do OCC.</p>

<p>Brooks impulsionou medidas bancárias pró-cripto, lançando o “Project REACh” para promover o acesso fintech e a inclusão das empresas cripto.</p>

<p>A Anchorage soube capitalizar o contexto, transitando rapidamente de trust local para Anchorage Digital Bank—tornando-se num verdadeiro banco nacional.</p>

<p>A 13 de janeiro de 2021, o Anchorage Digital Bank obteve autorização para receber depósitos em USD e prestar serviços de custódia cripto.</p>

<p>No dia seguinte, Brooks resignou. Por ironia do destino, a Anchorage continua a ser o único banco cripto com licença OCC em vigor.</p>

<p>Essa licença é ponto de destaque em todos os produtos da Anchorage Digital e foi essencial para captar 430 milhões de dólares nas rondas C e D—garantindo resiliência no inverno cripto e posicionamento para a vaga das stablecoins.</p>

<p>Entre os investidores contam-se VCs como a16z e gigantes de Wall Street como a KKR e a BlackRock.</p>

<p>Para referência, também a Bitpay e a Paxos tentaram obter licença bancária, sem sucesso; a Paxos foi recentemente multada em 26,5 milhões de dólares pelo supervisor de Nova Iorque devido a questões de compliance do BUSD.</p>

<p>A Anchorage detém tanto a licença nacional cripto do OCC como a BitLicense de Nova Iorque, sendo a sua posição regulatória superada apenas pela BNY Mellon.</p>

<p>Apesar de divergências com o OCC após a saída de Brooks, a Anchorage mantém-se com uma licença única—a qual vale ouro estratégico.</p>

<p>Graças a esse estatuto, a Anchorage pode custodiar desde reservas de stablecoins a ativos digitais e NFTs. O choque de 2022 gerou, no entanto, turbulências internas e alterações na sua liderança fundadora.</p>

<p>Diogo Mónica tornou-se partner da Hanu Ventures (mantendo-se chairman da Anchorage Digital e focado em talento e estratégia), enquanto Nathan McCauley passou a liderar a gestão operacional. A ligação à BlackRock intensificou-se, assim como a aposta em stablecoins.</p>

<p>Atualmente, a Anchorage assegura a custódia dos ETFs spot de Bitcoin e Ethereum da 21Shares e é a única custodiante e parceira de staking do Solana Staking ETF da REX-Osprey.</p>

<p>No segmento fora dos ETFs, colabora com a Visa em pagamentos com stablecoins e disponibiliza stablecoins conformes, como a PYUSD da Paypal, a clientes institucionais.</p>

<p>Importa destacar que a Anchorage também presta serviços de custódia para Cantor Fitzgerald, principal custodiante e investidor da Tether—tornando-se ela própria custodiante do custodiante da Tether.</p>

<p>Apesar de toda a robustez regulatória, a Anchorage revelou-se pouco competitiva até 2025—com uma avaliação de 3 mil milhões de dólares e 50 mil milhões de ativos, mas sem conseguir rivalizar com a Coinbase nos ETFs. O foco real passou para as stablecoins.</p>

<p>A vantagem: o Anchorage Digital Bank NA pode receber tanto depósitos em dólares como em stablecoins, prestando custódia para ambos.</p>

<ul>

<li>• Off-chain: Parceria com a Ethena para escalar a emissão do USDtb, cumprindo a regulamentação do Genius Act</li><li>• On-chain: Estabelecimento da USDG Stablecoin Alliance com Paxos e Kraken para operar em conjunto a Global Dollar Network</li></ul>

<p>A Anchorage destaca-se também na estratégia de tesouraria: Joseph Chalom, antigo executivo da BlackRock, tornou-se co-CEO da Sharplink Gaming (treasury ETH), impulsionando a parceria de custódia ETFs BlackRock-Anchorage.</p>

<p>O fundo BUIDL da BlackRock está intimamente relacionado com Chalom, com a Anchorage a servir de custodiante. A equação:</p>

<p>$BUIDL = BlackRock (emissor) = Securitize (tecnologia de tokenização) + Anchorage Digital (custódia) + BNY (serviços cash)</p>

<p>De forma surpreendente, o presidente da SEC Paul Atkins detém pelo menos 250.000 dólares em ações da Anchorage Digital e é acionista da Securitize, parceira da Ethena na co-emissão da Converage.</p>

<p>Agora que a Galaxy está cotada, há especulação sobre uma IPO da Anchorage Digital. À medida que o negócio das stablecoins cresce, a necessidade de capital acompanha—podendo tornar-se este ano a primeira IPO bancária cripto.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: A Reforçar a Liderança em Gestão de Tesouraria</h2><p>Face à Anchorage Digital, a Galaxy destaca-se pelo perfil—não apenas como parceira OTC da Goldman Sachs em cripto (2022), mas como destino de eleição para as grandes baleias de Bitcoin. A abrangência ultrapassa a mineração de BTC, investimento de risco, e computação IA, com Mike Novogratz a gerir uma rede ainda mais alargada que a da Anchorage.</p>

<p>A 25 de julho, a Galaxy apoiou um minerador pioneiro na liquidação de cerca de 80.000 BTC (9 mil milhões USD). Embora as vendas tenham ocorrido de forma faseada, o anúncio bastou para o preço do Bitcoin ceder quase 4%, para menos de 115.000 dólares.</p>

<p>Transações deste porte alimentam rumores de manipulação, mas o enfoque institucional da Galaxy faz com que procure alinhamento com a estabilidade e o crescimento do mercado—ao contrário do incentivo dos market makers tradicionais.</p>

<p>A verdadeira vantagem da Galaxy reside no timing: Mike Novogratz, veterano financeiro, sempre olhou para o cripto de forma pragmática—priorizando oportunidades de negócio em detrimento da ideologia.</p>

<p>Com o definhamento do retalho e a ascensão institucionais, a atividade e estratégias de tesouraria da Galaxy justificam particular atenção.</p>

<p>Recordando a Sharplink, empresa de tesouraria ETH agora liderada por um antigo executivo da BlackRock:</p>

<p>Em junho de 2025, a Sharplink efetuou várias compras OTC de ETH à Galaxy, num valor mínimo de 800 milhões de dólares—a Galaxy é, não por acaso, investidora na Sharplink. O típico “uma mão vende à outra”.</p>

<p>Para além da atividade em BTC e ETFs, a Galaxy investiu e foi determinante na implementação da Stablecoinx da Ethena (tesouraria stablecoin) e na Mill City Ventures III, Ltd., responsável pela gestão de 450 milhões USD em SUI.</p>

<p>A Galaxy amplia igualmente a oferta OTC, suportando LST LsETH (Liquid Collective), com a versão SOL (lsSOL) pensada para instituições e assegurada pela Anchorage Digital.</p>

<p>Mais um sinal da forte interligação do setor.</p>

<p>Além disso, a Global Dollar Network inclui agora Anchorage Digital e Galaxy Digital—revelando que, entre custodians de topo, a cooperação pode valer mais do que a rivalidade.</p>

<p>Enquanto a Anchorage aposta nas stablecoins e no diferencial regulatório, a Galaxy mantém foco prioritário na gestão de tesouraria, expandindo as soluções além de BTC/ETH.</p>

<p>Com solidez financeira, a Galaxy detém 1,8 mil milhões em BTC e reforçou recentemente a posição em Ripple (XRP) para 34,4 milhões. Em tom irónico, a Ripple acaba de adquirir a Rail—startup de stablecoins apoiada pela Galaxy—por 200 milhões de dólares.</p>

<p>Mais uma vez, é um negócio “de mão para mão”.</p>

<p>As previsões da Galaxy para as prioridades futuras em tesouraria e market making passam por $HYPE, $SOL e $XRP. Com a Ripple a fechar o litígio com a SEC e a valorizar 10% numa sessão, a Galaxy antecipa-se ao retalho.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Fonte de Dados: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>A Galaxy alienou totalmente as posições em UNI e TIA. Nesta nova fase, as estrelas antigas perdem protagonismo; USDG, HYPE e XRP lideram—a perceção das OTC antecipa sempre o sentimento de mercado.</p>

<p>Historicamente, as OTC limitavam-se a preencher ordens de baleias sem impactar o mercado spot—ao contrário dos market makers de exchange. As novas estratégias de tesouraria alteram o paradigma: na convergência entre tokens, ações e obrigações, está em aberto quem define o preço dos tokens.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Conclusão</h2><p>Os custodians tornaram-se o ponto de encontro do capital: ativos off-chain exigem migração segura para o universo on-chain, enquanto a liquidez on-chain requer rampas de saída reguladas. Com as novas estratégias de tesouraria, os custodians podem influenciar ativamente a cotação dos tokens. A liquidez é agora a verdadeira estrutura de poder em cripto; a época das CEX/MM aproxima-se do fim.</p>

<p>A BNY Mellon gere atualmente mais de 52 biliões de dólares em ativos sob custódia; o mercado cripto global soma menos de 4 biliões em capitalização, com stablecoins, ETFs cripto e tesourarias a somarem apenas 520 mil milhões. Os custodians de cripto têm ainda margem considerável de crescimento até atingirem o verdadeiro peso de mercado.</p>

<p>Mas há um princípio inabalável para qualquer fundador: o dinheiro segue sempre as oportunidades de lucro mais atrativas.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Aviso Legal:</h3><ol>

<li>Este artigo reproduz conteúdo de [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] e mantém-se propriedade intelectual do autor original [<em>Zuoye Waiboshu</em>]. Para questões de reprodução, contacte a equipa <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a>, que atuará de acordo com a situação.</li><li>Aviso: As opiniões e perspetivas expressas neste artigo são da exclusiva responsabilidade do autor e não constituem aconselhamento financeiro.</li><li>As versões em outros idiomas foram traduzidas pela equipa Gate Learn. Salvo menção da Gate como fonte, estas não devem ser copiadas, distribuídas ou utilizadas sem autorização.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Mais de uma década após o arranque explosivo das criptomoedas, a febre do ouro alimentada pelo halving do Bitcoin começa a dissipar-se. No seu lugar, vagas de liquidez intermitentes provenientes das ações dos EUA, do dólar e dos Treasuries impulsionam o mercado, com cada ciclo a destacar-se por áreas de interesse próprias—tal como no percurso da Pendle, da renda fixa e LST até BTCFi, Ethena e Boros.

Aceder à elite do “novo dinheiro” é muito mais exigente do que gerir os ativos do consolidado “velho dinheiro”.

Como gostam de sublinhar os custodians: lucra-se com quem detém a riqueza.

No ecossistema cripto, os verdadeiros pools de capital profundo materializam-se de três formas: baleias individuais (como os mineradores pioneiros de BTC, primeiros investidores de ETH e OGs do DeFi Summer), instituições on-chain (VCs nativas de cripto, exchanges centralizadas, blockchains públicas e equipas de projetos selecionados), e as grandes casas de Wall Street—tradicionais e novos entrantes.

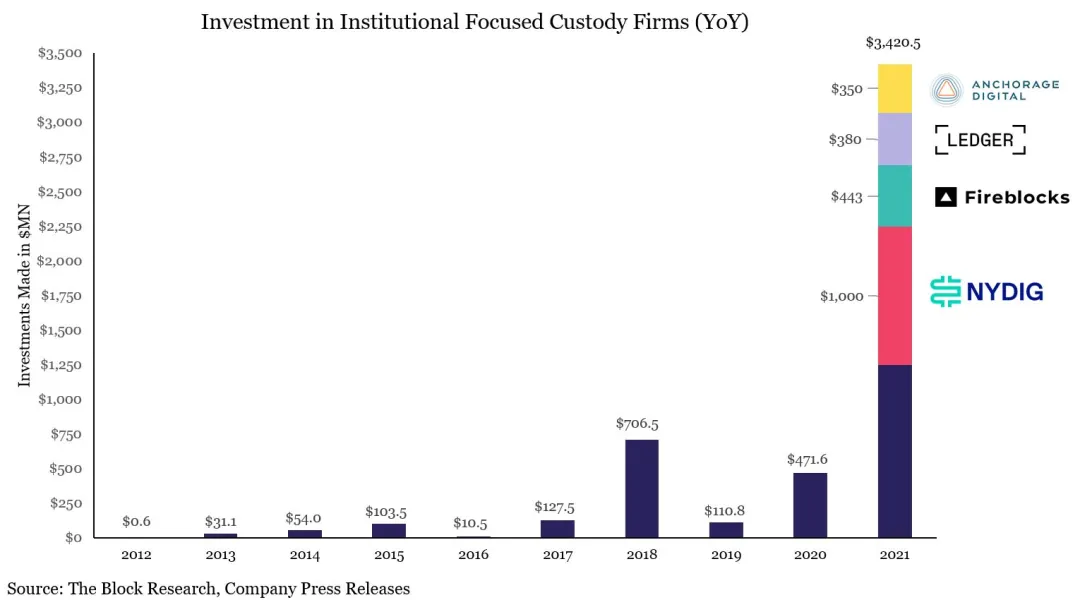

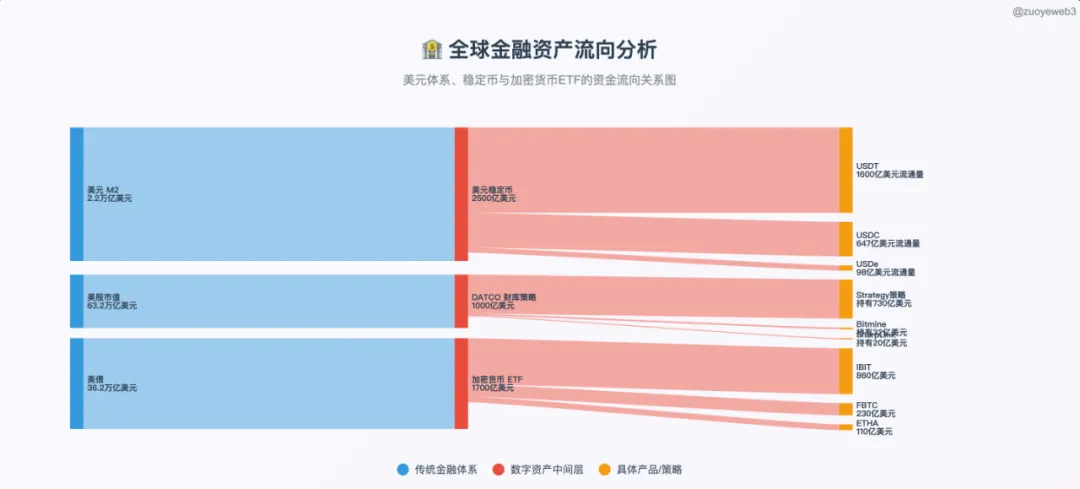

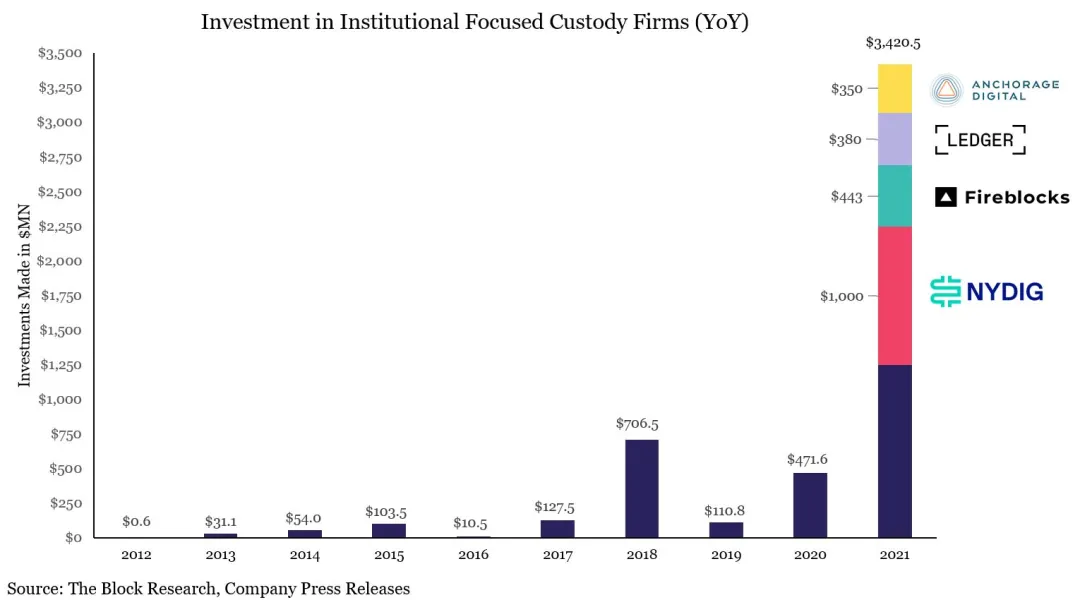

<br>Ilustração: Angariação de Fundos em Custódia Cripto no Pico<br>Crédito da Imagem: @zuoyeweb3

<br>Ilustração: Angariação de Fundos em Custódia Cripto no Pico<br>Crédito da Imagem: @zuoyeweb3

O setor da custódia fracionou-se e especializou-se. Depois de captar 3 mil milhões de dólares em 2021, e na sequência dos colapsos FTX-Celsius e 3AC-Luna-UST em 2022, o panorama da custódia cripto solidificou-se. Destacam-se nomes como:

- • Copper, Ceffu, Cobo – apoio a projetos on-chain

- • Coinbase – custódia de ETFs

- • BNY Mellon – custódia bancária

- • Fireblock – custódia para exchanges

A Coinbase tornou-se especialmente dominante na custódia de ETFs, com mais de 80% dos emissores de ETF de BTC e ETH a elegê-la como parceira. A MicroStrategy (MSTR) também privilegia a Coinbase como custodiante para a sua estratégia de tesouraria em BTC.

O Fim da Era do Retalho — Instituições Ditam Agora a Riqueza Cripto

Os modelos de geração de lucro em cripto evoluíram. Na era da concentração de capital, quem controla os maiores volumes arrecada os principais lucros. Mineradores, exchanges e market makers já dominaram. Agora, é a vez dos custodians. Com o capital da finança tradicional a migrar para on-chain, os fluxos de fundos não chegam diretamente a blockchains públicas ou exchanges—passam primeiro pelas mãos de custodians credíveis.

O volume diário de transações da Ethereum já superou o auge do DeFi Summer, ultrapassando 1,74 milhões. Ao contrário dos ciclos anteriores, dominados por memecoins ou trading especulativo, este crescimento deve-se a um ciclo sustentável de empréstimo de stablecoins desencadeado pela Aave e pela Ethena.

Por coincidência, a parceria entre Aave e Plasma está a criar caminho para que stablecoins do sistema TradFi se movimentem on-chain. Contudo, de acordo com o Genius Act, stablecoins de pagamento não podem remunerar utilizadores, pelo que os fundos colocados on-chain podem ficar improdutivos, convertendo-se em capital parado para os emissores.

Enquanto o volume de trading nas CEX diminui, os serviços de custódia, staking e geração de rendimento emergem como a grande tendência—com particular foco para bancos e outros atores TradFi. À medida que se antecipam cortes nas taxas, o desafio consiste em canalizar a liquidez retida em planos 401(k) e treasuries para infraestruturas blockchain—um novo terreno de oportunidade para startups.

O ciclo de supremacia das exchanges aproxima-se do fim, com modelos on-chain e novas cotadas a pressionar as CEX dos dois lados. A Hyperliquid começa a ameaçar a posição da Binance, enquanto a Kraken e a Bullish posicionam-se para desafiar o domínio da Coinbase enquanto única exchange listada.

A nova corrida é pelo yield pós-CEX. O “velho dinheiro”, com enorme capacidade financeira, aceita yields mais baixos desde que o capital esteja protegido ao máximo—daí o investimento da Tether num cofre físico de ouro. Os cofres on-chain assumem-se como área de forte crescimento.

Num mercado liderado por ETFs, a posição dominante da Coinbase dificilmente será contestada a curto prazo, mas as dinâmicas de mercado em transformação abrem portas a operadores emergentes.

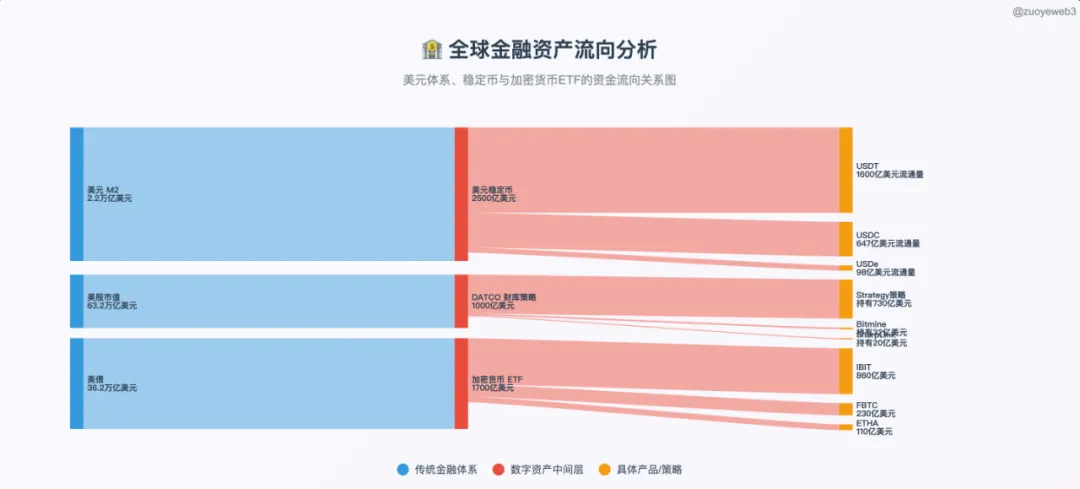

<br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: @zuoyeeb3

<br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: @zuoyeeb3

Ao lado das enormes oportunidades de criação de riqueza do dólar, dos Treasuries e do mercado acionista norte-americano, o setor cripto encontra-se ainda numa fase inicial—“a recolher fluxos numa pequena bacia”. Só com infraestruturas institucionais de segurança e compliance verdadeiramente robustas (“do tamanho de uma banheira”) a liquidez irá transbordar.

Os veteranos estão a destacar-se pelo grau de diferenciação. Anchorage Digital e Galaxy Digital surgem como referências centrais.

- • Galaxy – Gestão de tesouraria (DATCO)

- • Anchorage – Custódia de stablecoins

- • Anchorage Digital & Galaxy Digital – Novas soluções ETF com staking

Fora os ETFs de BTC e spot, ambas as “Digital” disputam a quota de mercado da Coinbase. Vejamos os seus objetivos comuns.

Duas tendências definem o mercado de ETFs spot: a aceleração da normalização—altcoins e memecoins (além de BTC e ETH) podem tornar-se ETFs após seis meses de presença em derivados da Coinbase; e a aprovação de modelos ETF com staking, permitindo a resgate de ativos subjacentes e integração com staking on-chain pelos emissores de ETF.

Exemplo: a Anchorage Digital é a custodiante e parceira exclusiva de staking do Solana Staking ETF da REX-Osprey, representando de forma exemplar ambas as tendências. Com a continuação do bull market, as soluções ETF representarão uma forte alavanca de crescimento para a Anchorage Digital.

No segmento dos ETFs tradicionais, a Anchorage é parceira da 21Shares e da BlackRock. É ainda responsável pela custódia da tesouraria de Bitcoin da Trump Media, inclusive em Mar-a-Lago.

Anchorage: A Construir uma Fortaleza de Stablecoins—O Fort Knox das Criptomoedas

Em 2019, a Anchorage estabeleceu uma parceria com a Visa, tornando-se em 2021 o banco responsável pelo settlement da Visa em USDC.

2021 marcou um ponto de viragem: a Anchorage lança a sua atividade de custódia cripto avaliada em 3 mil milhões de dólares, obtém a licença bancária cripto do OCC e torna-se custodiante oficial de ativos digitais do U.S. Marshals Service.

Durante o crash cripto de 2022, a Anchorage destacou-se como custodiante preferencial da Aptos (o cofundador Diogo Mónica investiu igualmente na Aptos).

No primeiro trimestre de 2023, os ativos em plataforma cresceram 80%, tendo a empresa reduzido 75 postos de trabalho (20%) e apelado publicamente à regulamentação das stablecoins.

Em 2024, o cofundador Diogo Mónica afastou-se da gestão diária, ficando Nathan McCauley ao comando.

Em 2025, a Anchorage Digital ficará responsável pela custódia do Bitcoin da tesouraria da Trump Media, bem como pela aquisição do emissor de USDM, Mountain Protocol.

Fundada em 2017 por Nathan McCauley e Diogo Mónica, a Anchorage Digital começou como um pequeno trust no Dakota do Sul, mas aproveitou o impulso de 2021 tornando-se a única instituição, até à data, a receber a licença bancária cripto do OCC.

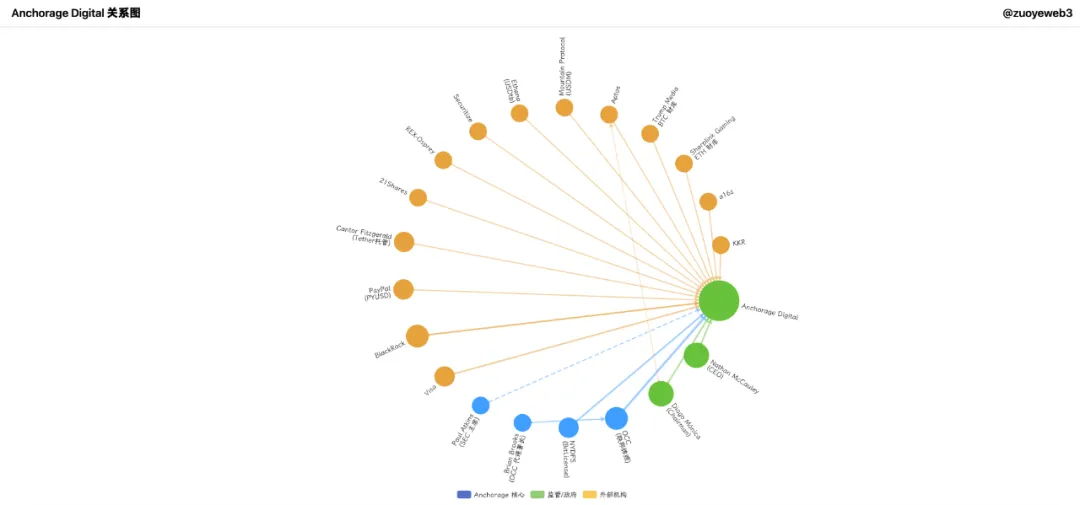

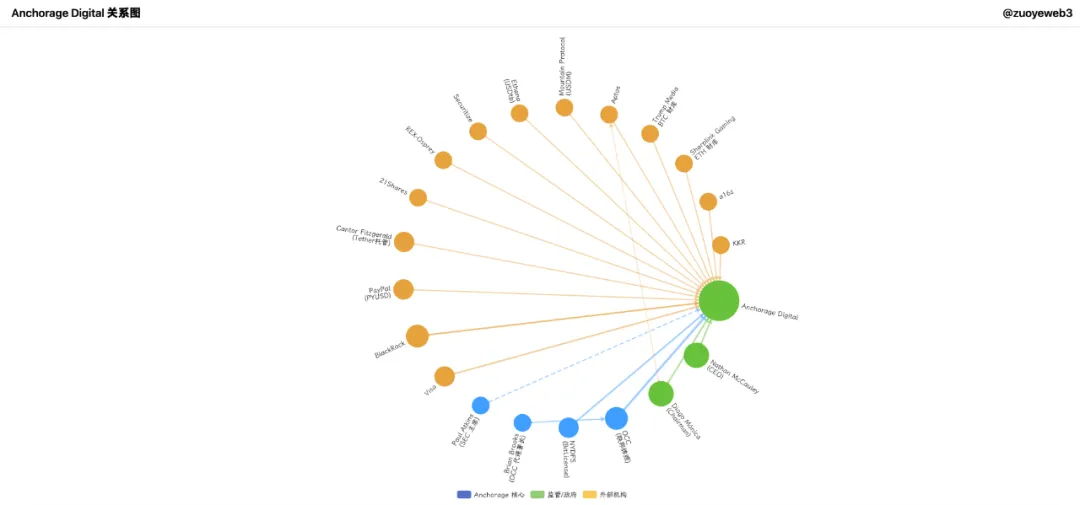

Nas finanças exclusivas, quer seja em Silicon Valley, em Wall Street ou em Washington, tudo se resume à rede de relações e influência.

<br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: @zuoyeweb3

<br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: @zuoyeweb3

A Anchorage Digital construiu uma oferta institucional completa: trading, derivados, clearing, staking e custódia. Uma plataforma única de serviços cripto institucionais. Porém, ao contrário da Galaxy, a Anchorage aposta firmemente nas stablecoins como aposta de futuro.

A história da Anchorage é, antes de mais, uma questão de timing: em 2021, com Joe Biden (Democrata cético em relação à cripto) na Casa Branca e milhões de dólares de SBF no apoio à sua campanha, Brian Brooks (ex-CLO da Coinbase) assume a liderança temporária do OCC.

Brooks impulsionou medidas bancárias pró-cripto, lançando o “Project REACh” para promover o acesso fintech e a inclusão das empresas cripto.

A Anchorage soube capitalizar o contexto, transitando rapidamente de trust local para Anchorage Digital Bank—tornando-se num verdadeiro banco nacional.

A 13 de janeiro de 2021, o Anchorage Digital Bank obteve autorização para receber depósitos em USD e prestar serviços de custódia cripto.

No dia seguinte, Brooks resignou. Por ironia do destino, a Anchorage continua a ser o único banco cripto com licença OCC em vigor.

Essa licença é ponto de destaque em todos os produtos da Anchorage Digital e foi essencial para captar 430 milhões de dólares nas rondas C e D—garantindo resiliência no inverno cripto e posicionamento para a vaga das stablecoins.

Entre os investidores contam-se VCs como a16z e gigantes de Wall Street como a KKR e a BlackRock.

Para referência, também a Bitpay e a Paxos tentaram obter licença bancária, sem sucesso; a Paxos foi recentemente multada em 26,5 milhões de dólares pelo supervisor de Nova Iorque devido a questões de compliance do BUSD.

A Anchorage detém tanto a licença nacional cripto do OCC como a BitLicense de Nova Iorque, sendo a sua posição regulatória superada apenas pela BNY Mellon.

Apesar de divergências com o OCC após a saída de Brooks, a Anchorage mantém-se com uma licença única—a qual vale ouro estratégico.

Graças a esse estatuto, a Anchorage pode custodiar desde reservas de stablecoins a ativos digitais e NFTs. O choque de 2022 gerou, no entanto, turbulências internas e alterações na sua liderança fundadora.

Diogo Mónica tornou-se partner da Hanu Ventures (mantendo-se chairman da Anchorage Digital e focado em talento e estratégia), enquanto Nathan McCauley passou a liderar a gestão operacional. A ligação à BlackRock intensificou-se, assim como a aposta em stablecoins.

Atualmente, a Anchorage assegura a custódia dos ETFs spot de Bitcoin e Ethereum da 21Shares e é a única custodiante e parceira de staking do Solana Staking ETF da REX-Osprey.

No segmento fora dos ETFs, colabora com a Visa em pagamentos com stablecoins e disponibiliza stablecoins conformes, como a PYUSD da Paypal, a clientes institucionais.

Importa destacar que a Anchorage também presta serviços de custódia para Cantor Fitzgerald, principal custodiante e investidor da Tether—tornando-se ela própria custodiante do custodiante da Tether.

Apesar de toda a robustez regulatória, a Anchorage revelou-se pouco competitiva até 2025—com uma avaliação de 3 mil milhões de dólares e 50 mil milhões de ativos, mas sem conseguir rivalizar com a Coinbase nos ETFs. O foco real passou para as stablecoins.

A vantagem: o Anchorage Digital Bank NA pode receber tanto depósitos em dólares como em stablecoins, prestando custódia para ambos.

- • Off-chain: Parceria com a Ethena para escalar a emissão do USDtb, cumprindo a regulamentação do Genius Act

- • On-chain: Estabelecimento da USDG Stablecoin Alliance com Paxos e Kraken para operar em conjunto a Global Dollar Network

A Anchorage destaca-se também na estratégia de tesouraria: Joseph Chalom, antigo executivo da BlackRock, tornou-se co-CEO da Sharplink Gaming (treasury ETH), impulsionando a parceria de custódia ETFs BlackRock-Anchorage.

O fundo BUIDL da BlackRock está intimamente relacionado com Chalom, com a Anchorage a servir de custodiante. A equação:

$BUIDL = BlackRock (emissor) = Securitize (tecnologia de tokenização) + Anchorage Digital (custódia) + BNY (serviços cash)

De forma surpreendente, o presidente da SEC Paul Atkins detém pelo menos 250.000 dólares em ações da Anchorage Digital e é acionista da Securitize, parceira da Ethena na co-emissão da Converage.

Agora que a Galaxy está cotada, há especulação sobre uma IPO da Anchorage Digital. À medida que o negócio das stablecoins cresce, a necessidade de capital acompanha—podendo tornar-se este ano a primeira IPO bancária cripto.

Galaxy Digital: A Reforçar a Liderança em Gestão de Tesouraria

Face à Anchorage Digital, a Galaxy destaca-se pelo perfil—não apenas como parceira OTC da Goldman Sachs em cripto (2022), mas como destino de eleição para as grandes baleias de Bitcoin. A abrangência ultrapassa a mineração de BTC, investimento de risco, e computação IA, com Mike Novogratz a gerir uma rede ainda mais alargada que a da Anchorage.

A 25 de julho, a Galaxy apoiou um minerador pioneiro na liquidação de cerca de 80.000 BTC (9 mil milhões USD). Embora as vendas tenham ocorrido de forma faseada, o anúncio bastou para o preço do Bitcoin ceder quase 4%, para menos de 115.000 dólares.

Transações deste porte alimentam rumores de manipulação, mas o enfoque institucional da Galaxy faz com que procure alinhamento com a estabilidade e o crescimento do mercado—ao contrário do incentivo dos market makers tradicionais.

A verdadeira vantagem da Galaxy reside no timing: Mike Novogratz, veterano financeiro, sempre olhou para o cripto de forma pragmática—priorizando oportunidades de negócio em detrimento da ideologia.

Com o definhamento do retalho e a ascensão institucionais, a atividade e estratégias de tesouraria da Galaxy justificam particular atenção.

Recordando a Sharplink, empresa de tesouraria ETH agora liderada por um antigo executivo da BlackRock:

Em junho de 2025, a Sharplink efetuou várias compras OTC de ETH à Galaxy, num valor mínimo de 800 milhões de dólares—a Galaxy é, não por acaso, investidora na Sharplink. O típico “uma mão vende à outra”.

Para além da atividade em BTC e ETFs, a Galaxy investiu e foi determinante na implementação da Stablecoinx da Ethena (tesouraria stablecoin) e na Mill City Ventures III, Ltd., responsável pela gestão de 450 milhões USD em SUI.

A Galaxy amplia igualmente a oferta OTC, suportando LST LsETH (Liquid Collective), com a versão SOL (lsSOL) pensada para instituições e assegurada pela Anchorage Digital.

Mais um sinal da forte interligação do setor.

Além disso, a Global Dollar Network inclui agora Anchorage Digital e Galaxy Digital—revelando que, entre custodians de topo, a cooperação pode valer mais do que a rivalidade.

Enquanto a Anchorage aposta nas stablecoins e no diferencial regulatório, a Galaxy mantém foco prioritário na gestão de tesouraria, expandindo as soluções além de BTC/ETH.

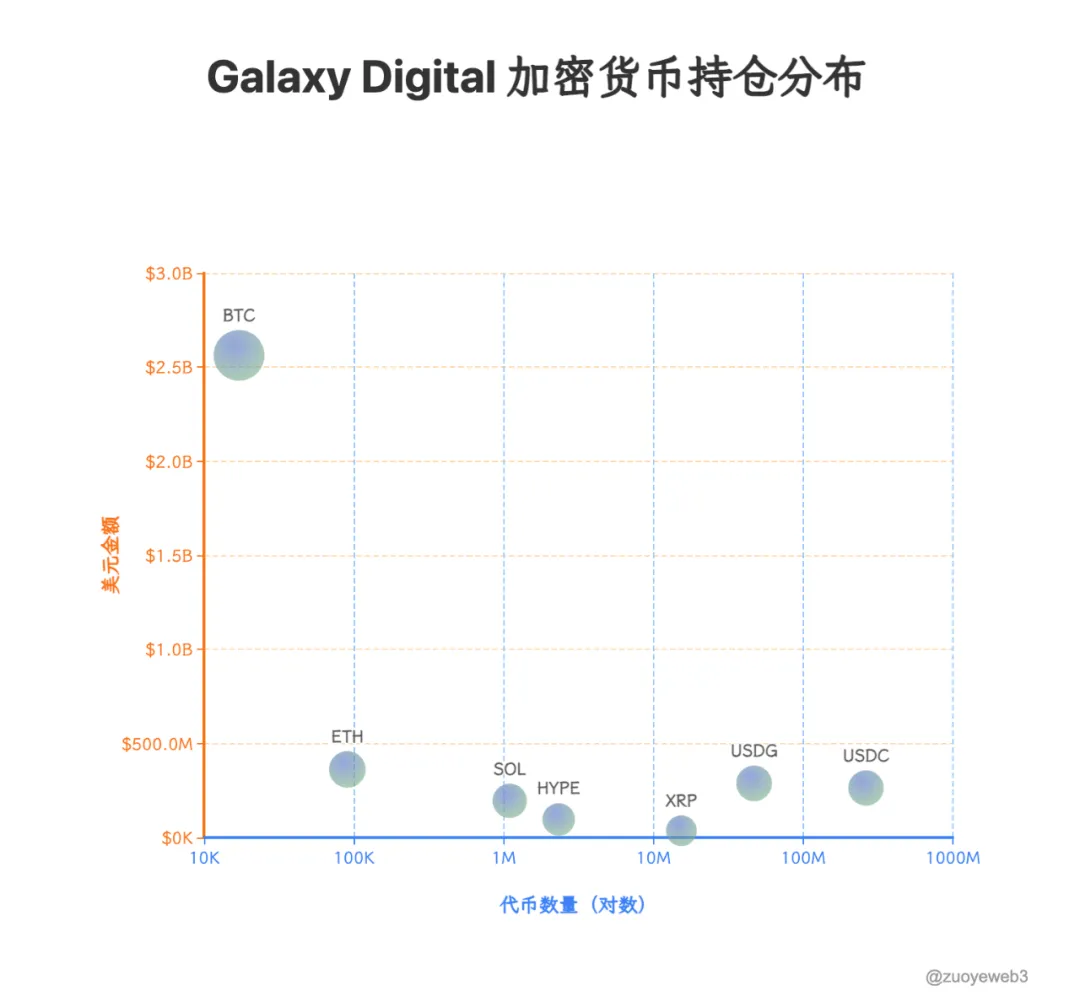

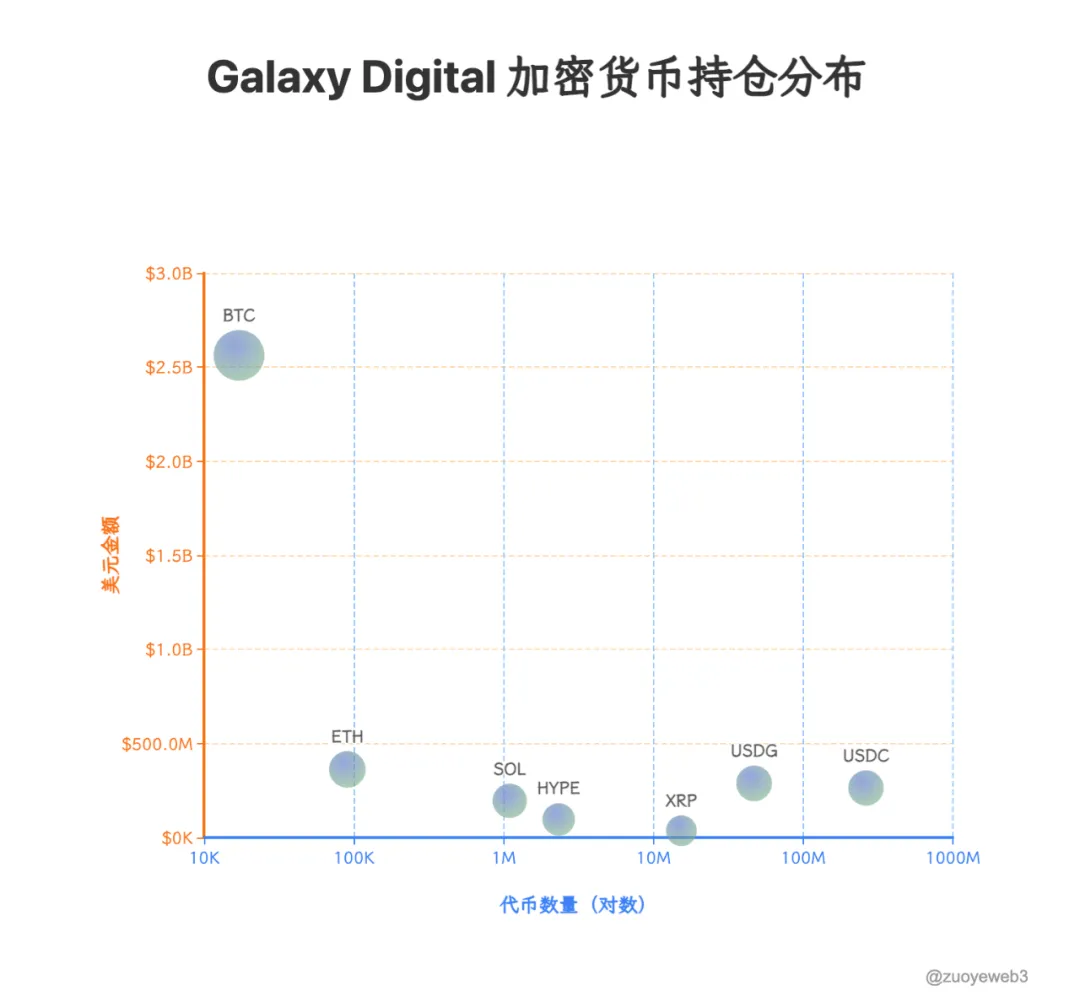

Com solidez financeira, a Galaxy detém 1,8 mil milhões em BTC e reforçou recentemente a posição em Ripple (XRP) para 34,4 milhões. Em tom irónico, a Ripple acaba de adquirir a Rail—startup de stablecoins apoiada pela Galaxy—por 200 milhões de dólares.

Mais uma vez, é um negócio “de mão para mão”.

As previsões da Galaxy para as prioridades futuras em tesouraria e market making passam por $HYPE, $SOL e $XRP. Com a Ripple a fechar o litígio com a SEC e a valorizar 10% numa sessão, a Galaxy antecipa-se ao retalho.

<br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: @zuoyeweb3<br>Fonte de Dados: @SECGov

<br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: @zuoyeweb3<br>Fonte de Dados: @SECGov

A Galaxy alienou totalmente as posições em UNI e TIA. Nesta nova fase, as estrelas antigas perdem protagonismo; USDG, HYPE e XRP lideram—a perceção das OTC antecipa sempre o sentimento de mercado.

Historicamente, as OTC limitavam-se a preencher ordens de baleias sem impactar o mercado spot—ao contrário dos market makers de exchange. As novas estratégias de tesouraria alteram o paradigma: na convergência entre tokens, ações e obrigações, está em aberto quem define o preço dos tokens.

Conclusão

Os custodians tornaram-se o ponto de encontro do capital: ativos off-chain exigem migração segura para o universo on-chain, enquanto a liquidez on-chain requer rampas de saída reguladas. Com as novas estratégias de tesouraria, os custodians podem influenciar ativamente a cotação dos tokens. A liquidez é agora a verdadeira estrutura de poder em cripto; a época das CEX/MM aproxima-se do fim.

A BNY Mellon gere atualmente mais de 52 biliões de dólares em ativos sob custódia; o mercado cripto global soma menos de 4 biliões em capitalização, com stablecoins, ETFs cripto e tesourarias a somarem apenas 520 mil milhões. Os custodians de cripto têm ainda margem considerável de crescimento até atingirem o verdadeiro peso de mercado.

Mas há um princípio inabalável para qualquer fundador: o dinheiro segue sempre as oportunidades de lucro mais atrativas.

Aviso Legal:

- Este artigo reproduz conteúdo de [Zuoye Waiboshu] e mantém-se propriedade intelectual do autor original [Zuoye Waiboshu]. Para questões de reprodução, contacte a equipa Gate Learn, que atuará de acordo com a situação.

- Aviso: As opiniões e perspetivas expressas neste artigo são da exclusiva responsabilidade do autor e não constituem aconselhamento financeiro.

- As versões em outros idiomas foram traduzidas pela equipa Gate Learn. Salvo menção da Gate como fonte, estas não devem ser copiadas, distribuídas ou utilizadas sem autorização.

<br>Ilustração: Angariação de Fundos em Custódia Cripto no Pico<br>Crédito da Imagem: @zuoyeweb3

<br>Ilustração: Angariação de Fundos em Custódia Cripto no Pico<br>Crédito da Imagem: @zuoyeweb3 <br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: @zuoyeeb3

<br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: @zuoyeeb3 <br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: @zuoyeweb3

<br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: @zuoyeweb3 <br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: @zuoyeweb3<br>Fonte de Dados: @SECGov

<br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: @zuoyeweb3<br>Fonte de Dados: @SECGov

Análise de Risco de Dívida da MicroStrategy

Serviços Bancários de Cripto: O Jogo de "Coopetição" Entre Finanças Tradicionais e Web3

Explorando os Mecanismos de Adição de Valor dos Tokens DeFi

Gate Research : Resumo Mensal do Mercado - Setembro de 2024

XRP Futuro: Previsões de Preço, Tendências e Perspectivas de Mercado

Pode o conhecimento ser minerado? Explorando o gráfico de conhecimento descentralizado OriginTrail

Gate Research: Revisão Mensal - Agosto de 2024

Cálculo e Reconciliação de PNL em DeFi

Gate Lança a Secção xStocks com Ponto de Negociação, Futuros Perpétuos e Negociação Alfa

Top 10 Airdrops de Cripto na História da Cripto

O seu portal de acesso ao mundo das criptomoedas. Subscreva o Gate para obter uma nova perspetiva